Czego się spodziewać na rynku VC w 2023 roku? Eksperci typują 3 trendy

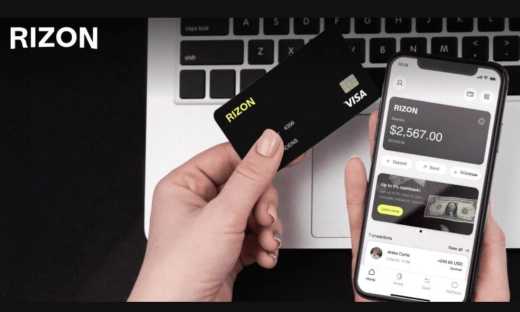

Według raportu Vestbee, tylko w trzecim kwartale całkowita wartość inwestycji w Europie Środkowo-Wschodniej wyniosła 1,3 mld euro. Najwięcej rund - bo aż 127 - ogłoszono w Polsce. W III kwartale inwestorzy najczęściej decydowali się zaufać spółkom z następujących branż: healthcare, fintech, AI, blockchain, SaaS i energetycznej.

Jak zapowiada się kolejny rok? Na czym skupią się inwestorzy? Eksperci Warsaw Equity Group, Market One Capital i VIGO Ventures wskazują po jednym trendzie, który będzie istotny na rynku inwestycyjnym w najbliższym roku.

Inwestycje w impact (Arvin Khanchandani, Warsaw Equity Group)

Choć z wielu względów można przypuszczać, że w przyszłym roku rynek inwestycyjny zwolni, są obszary, którymi fundusze będą się interesować. W 2023 roku kluczowym trendem będą inwestycje w startupy i spółki impactowe, mające korzystny i mierzalny wpływ społeczny oraz środowiskowy.

Zielone innowacje wspierać będą pakiety legislacyjne takie jak Europejski Zielony Ład - którego celem jest obniżenie emisji gazów cieplarnianych - czy przegłosowany w tym roku w USA pakiet mający zapewnić 369 mld dolarów na inwestycje w klimat i transformację energetyczną.

Inwestycje będą w szczególności coraz częściej alokowane do innowacyjnych projektów walczących ze zmianami klimatu. Warto zauważyć, że coraz szybciej rośnie liczba nowych funduszy VC i PE, skupiających się tylko na tego typu inwestycjach - również dla nas to jeden z głównych obszarów inwestycyjnych. Według PwC, już 14 proc. wartości wszystkich inwestycji na rynku VC jest związanych z technologiami klimatycznymi, a ClimateTech stał się w 2022 r. największym po fintechu obszarem inwestycyjnym w Europie.

Przykładem polskiej spółki, która rozwija projekt mający pozytywny i mierzalny wpływ na środowisko jest Contec. Firma recykluje zużyte opony i odzyskuje z nich materiały, które można wykorzystać przy produkcji nowych opon. Działalność spółki idealnie wpisuje się w koncepcję gospodarki obiegu zamkniętego, dodatkowo znacznie zmniejszając ślad węglowy w przemyśle.

Potencjał tego typu inwestycji potwierdzają również słowa bardzo doświadczonych ekspertów. Larry Fink - który jest prezesem Blackrocka, globalnej korporacji zarządzającej ponad 10 bln dol. aktywów - stwierdził w tym roku, że kolejne 1000 jednorożców będzie się skupiać na zmniejszaniu śladu węglowego i transformacji w stronę czystej energii.

Większe oczekiwania względem spółek w późniejszej fazie rozwoju (Michał Mroczkowski, Market One Capital)

Faktem jest, że obecnie Europa Środkowo-Wschodnia odnotowuje szybszy wzrost niż Europa Zachodnia (PKB realny) i szybko nadrabia zaległości w tworzeniu infrastruktury cyfrowej. Aby nasz region stał się jednak równie interesującym miejscem do inwestowania, jak inne rynki Europy Zachodniej, powinniśmy skupić się na maksymalnym obniżeniu barier transakcyjnych (spójrzmy chociażby na Estonię), zwiększeniu wydatków na badania i rozwój (wciąż bardzo niskich w porównaniu z Europą Zachodnią) oraz poczynieniu poważnych inwestycji w zakresie kształcenia kolejnych pokoleń innowatorów.

Sprawdź też: 50 najbogatszych Polek

Kluczowe w tym kontekście jest także pojawienie się w ostatnich latach w naszej części Europy nowej fali jednorożców, która już niedługo przyczyni się do powstania następnej generacji przedsiębiorców, którzy na własne oczy obserwowali, jak buduje się szybko rozwijające się firmy. To właśnie ta generacja powinna być wspierana nie tylko przez fundusze pozyskane od VC, ale także przez strukturalne, długoterminowe inicjatywy.

Mimo recesji, która może wybuchnąć na dobre w 2023 roku – pamiętajmy, że wciąż nie widzimy jeszcze efektów inflacji, czy kolejnej fali problemów i opóźnień w łańcuchach dostaw – myślę, że w nadchodzącym roku świeżo upieczeni twórcy startupów nie powinni obawiać się nowej rzeczywistości. Zainteresowanie inwestycjami na wczesnym etapie w topowe startupy jest i będzie takie samo, jak rok temu. Co więcej, wiele VC w Europie Środkowo-Wschodniej, w tym Market One Capital, ogłosiło nowe fundusze, które będą inwestowały środki w najbliższych latach. Założyciele firm powinni być jednak przygotowani na to, że będą musieli osiągnąć i pokazać znacznie więcej niż dotychczas, aby pozyskać kolejne rundy finansowania. Fundusze inwestujące na późniejszym etapie (Seria A+) wróciły, przynajmniej częściowo, do zwracania uwagi nie tylko na wizje spółki ale również na fundamenty produktowe i finansowe oraz mnożniki/wyceny z rynków publicznych, które mocniej odczuły spadki w ostatnich kwartałach.

Warto mieć też na uwadze, że rok 2022 przyciągnął do regionu wiele topowych funduszy VC. Z mojego punktu widzenia było to najbardziej zauważalne w dwóch sektorach – w fintechu i crypto. W tym drugim widzieliśmy znaczne rundy inwestycyjne w startupach takich jak Ramp (PL), Ready Player Me (EE), NFTPort (EE) czy Tenderly (SRB). Przestrzeń fintechowa była jeszcze bardziej zatłoczona z rundami Serii A+, w tym: Kevin (EE), Montonio (EE), SEON (HU), Payhawk (BGR), Fonoa (HRV), Symmetrical (PL) czy Nethone (PL) przejęty przez Mangopay.

W MOC tymczasem nadal mocno stawiamy na platformy B2B. Biorąc pod uwagę samą wielkość rynków B2B w porównaniu z B2C, widzimy, że region CEE może być wystarczający do wyprodukowania jednorożca, a może nawet decacorna, w ciągu najbliższych kilku lat.

Inwestycje w deep tech, czyli w naukę (Marek Kotelnicki, VIGO Ventures)

Na rynku widzę coraz większe zainteresowanie inwestycjami w spółki i zespoły posiadające specjalistyczną i sektorową wiedzę, proponujące rozwiązania istniejących i przyszłych problemów przy wykorzystaniu nowych technologii lub rozwiązań zmieniających status quo. Sądzę, że specjalizacja prowadzi do lepszego zrozumienia potrzeb i problemów danego sektora - zarówno po stronie spółek technologicznych, jak i funduszy, które posiadają wiedzę i dostęp do ekspertów branżowych. Ciekawą statystyką jest łączna kwota zainwestowana w Europie w spółki technologiczne w latach 2018-2020 – niemal 107 mld dolarów. Tylko w roku 2022 wartość inwestycji wyniosła ok. 81 mld dol. (raport: The State of European Tech 2022 – Atomico and partners). Przewiduję, że w 2023 roku będziemy obserwować więcej inwestycji na wczesnym etapie i tworzenie konsorcjów inwestycyjnych o komplementarnych kompetencjach – zarówno z inwestorami lokalnymi, jak i międzynarodowymi.

W VIGO Ventures stawiamy na specjalizację i inwestujemy w fotonikę. Uważam, że spółkom na wczesnym etapie potrzebny jest inwestor, który rozumie wyzwania rynku, ale również może pomóc w zwiększaniu dojrzałości samej organizacji, przygotowując ją do dalszego rozwoju - szczególnie przy inwestycjach deep tech’owych na wczesnym etapie. Z takiego założenia wychodzimy pracując z naszymi spółkami. Ustalenie w jakich obszarach jesteśmy świadomie niekompetentni (spółka i inwestorzy), pozwala zdecydowanie sprawniej przeprowadzić proces oceny wartości potrzebnego kapitału i czasu na realizację oraz ocenę racjonalności inwestycji i możliwego zwrotu.

Spodziewam się, że w 2023 roku inwestycje w deep tech przyspieszą. Świadczy o tym nie tylko coraz większe zainteresowanie ze strony inwestorów, ale także rosnąca liczba atrakcyjnych projektów. Przykładem może być ChipCraft, który projektuje układy scalone oraz rozwija produkty (np. zintegrowany na jednym chipie wieloczęstotliwościowy układ nawigacyjny) oparte o własne IP.

Deep tech to nie tylko software. Niewiele podmiotów otwarcie komunikuje chęć i doświadczenie inwestowania w projekty hardwarowe na wczesnym etapie – tu widzimy naszą przewagę – ale liczba potencjalnych partnerów rośnie. Wartość globalnych ujawnionych inwestycji w deep tech wzrosła z 15 mld dol. w 2016 r. do ponad 60 mld dol. w 2020 r. (Deep-Tech-Investment-Paradox-BCG, Hello Tomorrow).

Przyszły trend inwestowania w projekty naukowo-technologiczne jest również poparty faktem dostępności środków grantowych (ok. 900 mln euro) na lata 2023-2025, mających pomóc formułować wieloletnie innowacyjne projekty oraz częściowo mitygować ryzyko kosztów związanych z pracami badawczo-rozwojowymi. Informację na ten temat ogłosiło na początku grudnia European Institute of Innovation & Technology (EIT).