Finansowa mapa skarbów

z miesięcznika „My Company Polska”, wydanie 3/2024 (102)

Zyskaj dostęp do bazy artykułów z „My Company Polska” Zamów teraz!

Fala optymizmu zalała serca polskich przedsiębiorców. Zgodnie z najnowszym Barometrem EFL obrazującym kondycję sektora małych i średnich firm w Polsce. Wbrew pozorom to całkiem dobra wiadomość! Tak dobrze nie było od początku 2018 r.! Przedsiębiorcy szukają okazji do rozwoju i zaczynają myśleć, jak skutecznie zainwestować. Finansowo są do tego wstępnie przygotowani, ale jak mówią przedsiębiorcy, „najdroższe finansowanie to własny kapitał”.

Cisza przed burzą

Udowadnia to najnowszy raport Bankowego Funduszu Gwarancyjnego o sytuacji w sektorze bankowym. Zawiera on m.in. informacje o depozytach i kredytach przedsiębiorstw. Zgodnie z raportem na rachunkach firm w Polsce znajdowało się pod koniec grudnia oszałamiające 468 mld zł (z czego na firmy z sektora MSP przypada 326 ml zł). Dla porównania rok wcześniej było to 422 mld zł (w sektorze MSP 263 mld zł).

Jeśli chodzi o kredyty, to od czasu wybuchu wojny w Ukrainie firmy wyhamowały aktywność. Miało to związek m.in. ze wstrzymaniem procesów inwestycyjnych. W zestawieniu grudniowym zwiększonego zapotrzebowania jeszcze nie widać – ale dotyczy to dużych firm. Małe i średnie firmy już się rozkręcają. Łączny poziom kredytów udzielonych firmom w Polsce wynosił 354 mld zł (z czego dla sektora MSP było to 206 mld zł), ale w grudniu 2022 r. było to 369 mld zł (z czego na sektor MSP przypadało 184 mld zł).

BFG nie publikuje szczegółowych danych, jeśli chodzi o charakter tych kredytów (czy są inwestycyjne, czy obrotowe), ale analiza raportu pokazuje, że nie jest to finansowanie brane na ratowanie firm. Wskaźnik jakości portfeli kredytów udzielonych małym i średnim firmom (czyli jak duży odsetek kredytów jest zagrożonych) wyniósł w grudniu 2023 r. 8,1 proc. – dla porównania rok wcześniej było to 9,6 proc. Obecnie jest on zbliżony do poziomu zagrożonych kredytów konsumenckich. W przypadku jednoosobowych działalności gospodarczych sytuacja jest trudniejsza – wskaźnik jakości wynosi tu 16,4 proc. – czyli o prawie 3 p.p. więcej niż rok wcześniej.

Przedsiębiorcy gotowi

Wnioski płynące z raportów potwierdzają dane Polskiego Instytutu Ekonomicznego. Miesięczny Indeks Koniunktury jest powyżej poziomu neutralnego, co oznacza, że wśród przedsiębiorców przeważają nastroje optymistyczne. To kontynuacja trendu zapoczątkowanego we wrześniu 2023 r. Eksperci zwracają jednak uwagę, że do przełomu jeszcze nie doszło. – Wyniki różnych badań z ostatnich kwartałów świadczą o tym, że przedsiębiorcy mają problem ze zidentyfikowaniem stanu koniunktury, a w każdym badaniu widać dwie tendencje. W III kwartale 2023 r., gdy aktywność gospodarcza odbijała, przedsiębiorstwa raportowały obawy o spowolnienie i pogorszenie sentymentu. Natomiast w IV kwartale wzrostowi optymizmu towarzyszyły słabsze wyniki gospodarcze. Te wydarzenia pokazują, że wśród przedsiębiorców wciąż jest duża niepewność co do przyszłego stanu koniunktury i jest to druga spośród najczęściej raportowanych barier w rozwoju firm. Niemniej bieżące dane MIK pozwalają na lekki optymizm – wynik przekraczający poziom neutralny, czyli powyżej 100 pkt, dotychczas zwykle przypadał na okres szybkiego wzrostu, który sięgał nawet 4 proc. r/r– skomentował raport dr Jakub Rybacki, kierownik zespołu makroekonomii PIE.

Polski Instytut Ekonomiczny deklaruje, że firmy pozostają w dobrej kondycji finansowej, ale wciąż są dalekie od inwestowania. Komponent inwestycji wciąż jednak rośnie, tak samo jak wartość sprzedaży i liczba nowych zamówień. – Ponownie więcej firm zaczyna tworzyć plany inwestycyjne. Co więcej, odbicie aktywności dociera także do firm małych i mikroprzedsiębiorstw – komentuje Jakub Rybacki.

Gdzie szukać skarbów

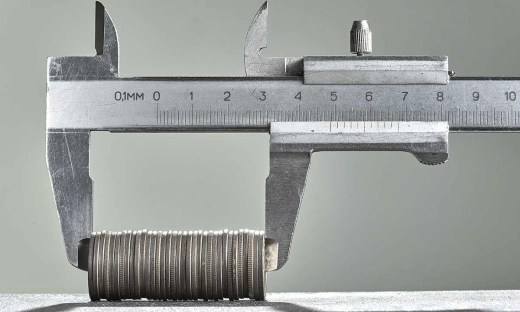

Zgodnie z wieloletnimi analizami robionymi przez PARP polskie firmy z sektora MSP przy inwestycjach korzystają przede wszystkim ze środków własnych (ok. 69 proc. wskazań), kredytów i pożyczek krajowych (ok. 11 proc. wskazań) i leasingu (ok. 7 proc.). Szczegółowe informacje nie są dostępne, ale w ostatnich latach przedsiębiorcy zaczęli zdecydowanie bardziej aktywnie korzystać z różnego rodzaju produktów, takich jak kredyty z gwarancjami, konkursy i granty czy faktoringu. Na co dziś mogą liczyć?

Kredyty bankowe

Tradycyjne kredyty bankowe są często pierwszym wyborem dla małych i średnich przedsiębiorstw, szczególnie na etapie startowym lub w fazie rozwoju. Kredyty te mogą być udzielane na różne cele, takie jak inwestycje w infrastrukturę, zakup sprzętu czy finansowanie obrotu. Wraz ze stopniowym obniżaniem stóp procentowych oprocentowanie kredytów będzie malało. To również będzie ważnym sygnałem do inwestowania.

Drugi, pozytywny wpływ na popularność kredytów mają gwarancje oferowane na pieniądze z Unii Europejskiej. Tego typu rozwiązania stanowią pośredni argument za większą aktywnością przedsiębiorców. Firmy mogą przy mniejszym zaangażowaniu własnych środków realizować nowe projekty. Wraz z nową perspektywą unijną tego typu źródła będą ciekawym rozwiązaniem.

Jak wynika z raportu BIK, ten rok przyniesie poprawę na rynku kredytów dla firm, szczególnie mikrobiznesów. W 2023 r. sprzedaż kredytów dla tej grupy klientów wzrosła o prawie 14 proc. w porównaniu z rokiem poprzednim, a wartość portfela kredytowego sięgnęła 73,1 mld zł. Zdaniem BIK w tym roku segment ten wzrośnie o ponad 12 proc.

– Na kredyty dla mikrofirm w 2023 r. w różnym stopniu oddziaływało otoczenie makroekonomiczne. Czynniki negatywne to niepewna sytuacja gospodarcza, której towarzyszyła duża zmienność otoczenia społeczno-ekonomicznego, a czynniki pozytywne to niższe stopy procentowe i deflacja cen producentów (PPI). Spadek cen paliw i stabilizacja cen na rynku surowców sprzyjały kredytowaniu mikrofirm. To przełożyło się na dwucyfrowe tempo wzrostu akcji kredytowej i wzrost wartości portfela. Warto zauważyć, że wyraźna jest zależność między poziomem stóp procentowych i oczekiwaniami co do ich przyszłego poziomu a dynamiką akcji kredytowej – ocenił raport prof. Waldemar Rogowski, główny analityk Grupy BIK.

Sprzedaż kredytów w 2023 r. rosła najszybciej w branżach budowlanej i usługowej. Usługi były największym segmentem rynku kredytów dla mikrofirm, z wartością 30 mld zł i udziałem 41 proc w wartości portfela. Drugi pod tym względem był handel z wartością zadłużenia sięgającą 21,7 mld zł i niemal 30 proc. udziałem. Trzecie miejsce zajęła produkcja z wartością na poziomie 11,1 mld zł i udziałem 15,1 proc. Budownictwo miało wartość 9,2 mld zł i udział 12,6 proc. Na pozostałe branże przypadła wartość 1,2 mld zł i udział w portfelu 1,6 proc. Eksperci BIK mają także argumentację, dlaczego w ostatnich miesiącach pogorszyła się jakość kredytów dla firm. – Jednym z powodów tak wysokiego poziomu złych kredytów jest to, że wiele mikrofirm zamknęło lub zawiesiło swoją działalność w związku z kryzysem gospodarczym. Na ponad 13 mld zł nieprawidłowo obsługiwanych kredytów mikrofirm aż 47 proc. to kredyty opóźnione nieaktywnych przedsiębiorców. Gdyby nie uwzględniać tych kredytów, odsetek złych kredytów wyniósłby 10,8 proc. I choć istnieje ryzyko, że część przedsiębiorców nadal nie będzie w stanie spłacić swoich zobowiązań, to ożywienie gospodarcze i obniżka stóp procentowych pomoże poprawić sytuację kredytową mikrofirm –komentuje Sławomir Nosal, kierownik Zespołu Analiz BIK.

Leasing na fali

Niezależnie od kredytów już teraz widzimy bardzo duży wzrost popularności leasingów. – Ten rok przerósł nasze oczekiwania – powiedział w czasie konferencji prasowej przewodniczący Rady ZPL, Paweł Pach. W całym 2023 r. firmy leasingowe udzieliły łącznego finansowania o wartości 102,52 mld z, co oznacza wzrost o 16,3 proc. w porównaniu z 2022 r. ZPL spodziewa się, że w 2024 r. dynamika rozwoju rynku będzie porównywalna.

Co ciekawe, w grudniu 2023 r. wartość aktywnego portfela branży była znacząco wyższa od kredytów inwestycyjnych udzielonych przez banki. Z leasingów najczęściej korzystają mikrofirmy (to połowa wszystkich klientów). Na co najczęściej idą pieniądze? Na „pojazdy lekkie” (prawie 50 proc. udziału w strukturze finansowania). Pojazdy ciężarowe i maszyny stanowią po 22-24 proc. udziałów.

W bieżącym roku aktywność firm będzie wysoka. Dynamika rozwoju rynku (według ZPL) wyniesie 16 proc., a łączne finansowanie leasingiem wzrośnie do 118,89 mld zł.

Faktoring stracił na popularności

Stabilizacja sytuacji gospodarczej sprawiła, że przedsiębiorcy nie rzucali się już tak chętnie na usługi faktoringu. Polska branża faktoringowa zakończyła 2023 r. nieznacznym spadkiem obrotów na poziomie 2,3 proc. w porównaniu z 2022 r. Firmy zrzeszone w Polskim Związku Faktorów wykupiły wierzytelności na łączną kwotę 450 mld zł. Co więcej, mimo spadku ogólnej wartości o prawie 12 proc. zwiększyła się liczba wykupionych faktur i o 6 proc. zwiększyła się liczba firm, które korzystają z faktoringu. Jest ich już 26,3 tys. Największą ich część stanowią przedsiębiorstwa małe i średnie, głównie z branży produkcyjnej i dystrybucyjnej. Z drugiej strony końcówka roku była dla branży korzystniejsza niż pierwsza połowa.

Dotacje i konkursy

Różnego rodzaju projekty pozwalające na finansowanie rozwoju polskich firm ogłaszane są niemal codziennie. Przykładowo w połowie lutego Dolnośląska Instytucja Pośrednicząca ogłosiła nabór wniosków w konkursie dla małych i średnich przedsiębiorców z subregionu wałbrzyskiego na „zielone” inwestycje oraz poprawę efektywności energetycznej. Niemal w tym samym momencie Zakład Ubezpieczeń Społecznych ogłosił konkurs na projekty dotyczące poprawy oraz utrzymania zdolności do pracy przez pracowników firm – przez cały okres ich aktywności zawodowej.

Pieniądze z Unii

Pieniądze mogą pochodzić nie tylko ze źródeł krajowych. Nadchodzi nowa, wielka fala pieniędzy z Unii Europejskiej. Głównym źródłem finansowania rozwoju biznesów w najbliższych latach będzie program Fundusze Europejskie dla Nowoczesnej Gospodarki – FENG 2021-2027. Wewnątrz programu można korzystać np. ze ścieżki SMART (na projekty rozwojowe lub innowacyjne) czy kredytu ekologicznego (większa efektywność energetyczna). Nabory ruszą od kwietnia/czerwca (w zależności od programu). Do kwietnia prowadzony będzie nabór na projekty związane z wykorzystaniem biometanu lub biogazu oraz poprawą efektywności energetycznej przedsiębiorstw. Przed nami także wielki program KPO, w związku z którym do gospodarki popłynie nawet kilkadziesiąt miliardów złotych.

Jak podejść do tego finansowania? Przede wszystkim określić własne cele biznesowe, a następnie poszukać konkursów i dotacji, które mogą im odpowiadać. Pomogą też eksperci.

Więcej możesz przeczytać w 3/2024 (102) wydaniu miesięcznika „My Company Polska”.