There is no profit on a dead planet

z miesięcznika „My Company Polska”, wydanie 4/2023 (91)

Zyskaj dostęp do bazy artykułów z „My Company Polska” Zamów teraz!

Cezary Szczepański: Coraz więcej dzieje się w temacie zrównoważonych inwestycji, inwestowania typu impact czy ESG M&A. To coś, co pomoże w budowie zrównoważonej gospodarki?

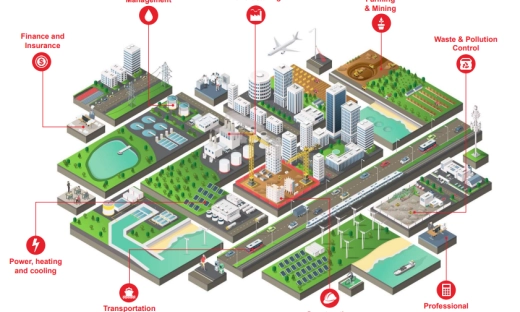

Weronika Achramowicz: Rzeczywiście dziś dużo mówi się o raportowaniu ESG, a nieco na uboczu, moim zdaniem niesłusznie, jest cały obszar inwestycyjny. Perspektywa transakcyjna jest zdecydowanie szersza niż tylko samo raportowanie. Regulator unijny słusznie przyjął, że szansę na osiągnięcie celów Zielonego Ładu daje tylko przekierowanie kapitału na finansowanie zamierzeń, które mogą mieć wymierny, pozytywny wpływ na środowisko lub społeczeństwo. Stąd rosnąca popularność strategii inwestycyjnej typu impact.

Impact, czyli…?

W impact investing każda inwestycja – obok finansowych, możliwie najwyższych oczywiście zwrotów – ma dać konkretny, mierzalny i pozytywny rezultat środowiskowy lub społeczny. W reżimie prawa unijnego inwestorzy typu impact pozycjonują się pod tzw. art. 9 SFDR. Jest to najbardziej ambitny poziom produktów finansowych, w tym akwizycji, bo ich zadaniem jest osiągnięcie jednego z celów zrównoważonego rozwoju, w przeciwieństwie do produktów finansowych pod art. 8, które mają na celu promocję tych celów, czy art. 6, który – jeśli tam dany produkt się znajdzie – wysyła do rynku informacje „nie dbam o zrównoważony rozwój”.

Chętnych do oflagowania się znakiem zrównoważonego inwestora nie brakuje.

Z perspektywy międzynarodowej kancelarii, ale też obserwując ewolucję sektora impact investing w ramach własnych zainteresowań, widzę kilka ciekawych, choć pozornie przeciwstawnych, zjawisk. Jest rzeczywiście ogromne zainteresowanie posiadaniem funduszu, który byłby „impact” w rozumieniu art. 9 SFDR. Z drugiej strony w ostatnich miesiącach wiele funduszy przechodzi do niższej, mniej wymagającej kategorii „promowania” takich inwestycji. Jest to rezultat zmian w przepisach, tzw. SFDR Level 2, które od stycznia tego roku istotnie zaostrzają obowiązki ujawniania parametrów inwestycyjnych zgodnie ze standardami technicznymi i taksonomią. Okazuje się, że wielu „zielonych” inwestorów obawia się rzeczywistego„sprawdzam” ze strony unijnego regulatora i organów nadzoru nad rynkiem kapitałowym.

Zielone fundusze kłamią?

Gdzie diabeł, czyli Unia Europejska, nie może, tam… fundusz pośle?

Trochę tak to działa. Całkiem mądrze przewidziano, że dojście do zeroemisyjności będzie niemożliwe bez dodatkowej „zachęty” dla podmiotów, które dysponują kapitałem. Stąd SFDR, taksonomia, dyrektywy CSRD, CSDD i cały szereg regulacji sektorowych, których cel jest bardzo konkretny: ten, kto podejmuje wysiłek zmian i jest „ESG compliant”, będzie miał dostęp do tańszego kapitału. Ci, którzy tego wysiłku nie podejmą, zostaną od niego odcięci i będą mieli wyższe koszty prowadzenia działalności – nie tylko wskutek braku dostępu do kredytów bankowych czy funduszy inwestycyjnych, ale też wskutek różnych, dodatkowych, quasi-podatkowych mechanizmów nakładanych przez Unię na biznes niedostatecznie przyjazny środowisku. Sprytne, prawda? W dodatku Unia cały czas monitoruje postęp względem celów Agendy 2030 i 2050 i kalibruje przepisy, dokręca śrubę.

Zresztą ten „bat” na biznes idzie też z drugiej strony, czyli chociażby raporty ESG, które obowiązują nie tylko banki czy fundusze inwestycje, ale zwykłe spółki.

Tak, obowiązki raportowania są coraz bardziej konkretne. Niedawno przyjęta dyrektywa CSRD o raportowaniu czynników związanych ze zrównoważonym rozwojem zobowiązuje duże firmy do bardzo szczegółowego wyliczania swojego śladu węglowego, nie tylko w kontekście własnych operacji, ale całego łańcucha dostaw. To obowiązek, który wchodzi w życie w praktyce od początku 2024 r., bo już za ten rok będzie trzeba złożyć odpowiedni raport. Tylko z pozoru CSRD dotyczy tylko dużych podmiotów, bo w praktyce każdy zobowiązany będzie musiał „zachęcić” swoich kontrahentów i dostawców do ujawnienia ich wpływu na środowisko. Będzie to potrzebne do własnego raportu w „scope 3”. Dlatego te nowe przepisy są ważne nie tylko dla tych podmiotów, które są nimi bezpośrednio objęte, ale także średnich i mniejszych, jeśli będą chciały utrzymać się w kręgu współpracy z dużymi albo pozyskać inwestora.

O tym zdecydowanie trzeba mówić jak najgłośniej. Weźmy branżę motoryzacyjną, która w naszym kraju zależy od zamówień z Niemczech. Niemiecki producent mając do wyboru dwóch poddostawców: jednego, który nie ma żadnych danych i nic nie robi w temacie „wpływu na środowisko”, i drugiego, który może i jest o te przykładowe 10 proc. droższy, ale takie działania podejmuje, to weźmie tego drugiego, bo inaczej nie dostanie finansowania…

To realne zagrożenie?

Zdecydowanie. Tak jak wspomniałam, w praktyce każdy, kto będzie chciał zostać w kręgu łańcuchu dostaw dużego gracza, będzie musiał dostarczyć licznych informacji o swoim śladzie węglowym. Tego samego będzie oczekiwał każdy bank czy też fundusz inwestujący w dany biznes. Teraz firmy muszą jak najszybciej zacząć takie dane zbierać. Co więcej, tu nie chodzi tylko o raportowanie ESG, ale też o koszty prowadzenia działalności i możliwości pozyskania kapitału na inwestycje. Ci, którzy nie dostosują się do reguł gry Zielonego Ładu, będą mieli mniejsze szanse przetrwania.

Czyli nawet sprzedaż firmy nie będzie ratunkiem?

Ciekawe pytanie, bo akurat z perspektywy M&A widzę, że Zielony Ład katalizuje dwojakiego rodzaju aktywność transakcyjną. Z jednej strony są to akwizycje spółek mających technologie i rozwiązania pozwalające na skok ku zeroemisyjności i gospodarce zamkniętej, a z drugiej jest to sprzedaż aktywów, które są kłopotliwe z perspektywy ESG, po to żeby własne portfolio zazielenić.

Czyli greenwashing?

Jeśli zbycie następuje na rzecz podmiotu, który ma dobry plan transformacji, to widziałabym to jako trend pozytywny. Choć oczywiście greenwashing jest wszechobecny. Tu też Unia i jej organy przychodzą w sukurs – choćby w kontekście zrównoważonych inwestycji. Obecnie toczą się prace nad przyjęciem wytycznych co do nazw funduszy tak, aby nie mylić rynku szyldem „impact”, „zrównoważony” czy „zielony”. ESMA, unijny organ nadzoru nad rynkiem kapitałowym będzie wydawał rekomendacje. O technicznych standardach raportowania, w tym SFDR RTS, już wspomniałam.

Idziemy w kierunku odkłamywania rzeczywistości?

Na pewno dużo aktywności i uwagi, i po stronie Komisji, i po stronie uczestników rynku, zmierza w kierunku weryfikacji, co działa, a co jest pseudozielone. Z drugiej strony liczba obowiązków regulacyjnych jest przeogromna, co może mieć działanie odwrotne od zamierzonego. Przykład? W grudniu ub.r. ESMA przeprowadziła badanie i z próby 3 tys. funduszy z kategorii zrównoważonych tylko 16 spełniło zakładane przez ESMA kryterium zrównoważonego portfolio.

Czy da się w ogóle zrobić regulacje, które będą efektywne i jednocześnie nie zawieszą poprzeczki zbyt wysoko?

Jest jeszcze wiele do zrobienia, ale myślę, że zarówno Unia, jak i regulacje innych świadomych środowiskowo jurysdykcji idą w dobrym kierunku. Ważne jest to, że regulator unijny monitoruje efekty swoich inicjatyw prawodawczych i zmienia je, kalibrując względem założonych celów Agendy 2050. Kolejny krok to będzie (już się dzieje) praca nad unifikacją standardów raportowania, tak aby móc szybko ocenić zarówno samą spółkę i jej model biznesowy, jak i wpływ inwestycji na osiągnięcie zakładanych celów. To jest proces, który wymaga czasu, ale podobnie jak świat finansów ujednolicił standardy rachunkowości finansowej, tak świat zrównoważonych finansów ujednolici standard sprawozdawczości ESG.

Czyli to jest sposób na to, by „impactowość” nie była inwestycyjną modą, jak nie tak dawno temu blockchain?

Blockchain to technologia zapisu danych w systemie rozproszonym. Nie wkładałabym jej do jednego koszyka z kryptowalutami, a i te pomimo ostatnich wstrząsów z FTX na czele nie są moim zdaniem zupełną historią. Natomiast impact investing, czy szerzej zrównoważone inwestycje, nie tylko nie wyglądają mi na przejściową modę, ale wręcz wchodzą do mainstreamu. Największe fundusze inwestycyjne zaczynają promować i adaptować tę strategię inwestycyjną. Wynika to po części z regulacji, które sprzyjają kumulacji kapitału wokół zrównoważonych przedsięwzięć, po części ze świadomości nieuchronności katastrofy klimatycznej, jeśli będziemy kontynuować biznes as usual. Najlepiej ujął to szef jednego z globalnych potentatów PE. W odpowiedzi na pytanie, dlaczego jego fundusze będą inwestować tylko w zrównoważone środowiskowo spółki, powiedział: There is no profit on a dead planet.

Jak unia walczy z zielonymi naciągaczami

Jak unia walczy z zielonymi naciągaczami

Wszyscy chcą być zieloni. Także fundusze inwestycyjne. Problem w tym, że za oficjalnymi deklaracjami często nie szły konkrety. Dlatego w styczniu br. wszedł w życie "poziom 2" SFDR. W praktyce oznacza to, że fundusze inwestycyjne, które chcą być uznane za "impactowe" (inwestujące w projekty, które przyczyniają się do poprawy świata), muszą miec na to techniczne dowody. Podstawą stały się wskaźniki, które determinują to, czy inwestycje funduszu, a co za tym idzie także i sam wehikuł, rzeczywiście spełniają konkretne kryteria.

Co to za kryteria?

Fundusze, które będą uznawane za zielone, muszą np. okresowo publikować informacje o głównych niekorzystnych skutkach dla zrównoważonego rozwoju, tzw. PAI (ang. principal adverse impacts). Pojawią się już w sprawozdaniu za miniony, 2022 r.

Wśród informacji, którymi muszą dzielić się fundusze, są np. jakie niekorzystne skutki dla całej strefy ESG są brane pod uwagę przy podejmowaniu decyzji inwestycyjnych oraz jakie działania podejmuje fundusz w zakresie odpowiedzi na te skutki. Nie chodzi tu tylko o aspekty środowiskowe, ale np. zapobieganie korupcji czy innych niekorzystnych konsekwencji działań na otoczenie.

W efekcie wiele funduszy obniżyło swoją klasyfikację, by uniknąć nowych obowiązków. Często formalnie bez zmiany nazwy, co zrodziło kolejne problemy.

Więcej możesz przeczytać w 4/2023 (91) wydaniu miesięcznika „My Company Polska”.