Czy fuzja Bayera z Monsanto jest korzystna dla branży i konsumentów?

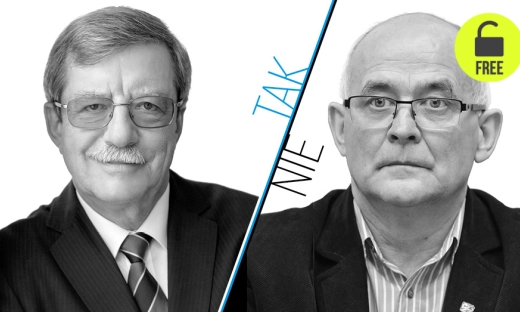

Andrzej Szczęśniak, niezależny analityk rynku surowców i chemii

Niedawno połączyły siły dwa największe amerykańskie koncerny chemiczne: Dow Chemical i DuPont. Później państwowa grupa ChinaChem kupiła szwajcarskiego producenta pestycydów i herbicydów Syngenty. Gołym okiem widać więc, że w światowej chemii mamy obecnie czas wielkich przejęć. I w tę tendencję wpisuje się również ogłoszony w maju tego roku zamiar zakupu amerykańskiego Monsanto przez niemieckiego Bayera, zaakceptowany we wrześniu po kilkukrotnym podniesieniu ceny. Nie ulega wątpliwości, że ta akwizycja jest w pełni zgodna z biznesową logiką. Oto bowiem Bayer, który ma bardzo mocną pozycję w rolniczych chemikaliach (oprócz aspiryny produkuje m.in. pestycydy), łączy siły ze światowym liderem w produkcji modyfikowanych genetycznie nasion.

Dlaczego jednak koncern z Leverkusen gotów jest wyłożyć za amerykańską firmę aż 66 mld dol. (wartość rynkowa Monsanto, tuż przed ogłoszeniem planów połączenia, wynosiła „tylko” 39,5 mld dol.)? Niemcy chcą postawić na rozwój segmentu rolniczego, w którym tzw. marżowość jest wyższa niż średnia marżowość w całej grupie. Liczą, że przejęcie pozwoli na skokowy wzrost ich biznesu w tym sektorze. Powstałby gigant, który zajmowałby się całym cyklem życia roślin, od nasion, poprzez wszystkie kolejne fazy uprawy, aż do „cyfrowego rolnictwa”. Dodatkowo argumentem za fuzją ma być uzyskanie tzw. efektów synergii, m.in. obniżka kosztów.

Jednak nie mniej istotne od czynników stricte biznesowych będą także te polityczne i związane z reputacją. Monsanto to chyba najbardziej znienawidzona firma na świecie, która jest wciąż obiektem ataków przeciwników GMO, mediów, polityków itd. Oskarża się ją o stosowanie nieuczciwych praktyk (np. w kwestii prawa patentowego), o doprowadzanie do bankructw, a nawet samobójstw rolników w Indiach. Żywność GMO, będąca domeną Amerykanów, jest też jedną z podstawowych przeszkód w negocjacjach dotyczących układu handlowego TTIP.

Swoją złą sławę Monsanto zawdzięcza również temu, że produkuje oparte na glifosacie środki ochrony roślin (w tym najbardziej znany, owadobójczy Roundup). Ich sprzedaż już drugi rok z rzędu spada, a amerykański koncern wciąż walczy o to, aby Komisja Europejska wraz z Parlamentem Europejskim nie wprowadziły zakazu stosowania glifosatów na terenie UE. Gdyby to zrobiły, byłby to poważny cios dla Monsanto, bo wartość sprzedaży tych środków na Starym Kontynencie sięga prawie 2 mld dol. Pomimo tymczasowej zgody Komisji, przyszłość koncernu w Unii jest wciąż niepewna. Znacznie pewniejsza byłaby, gdyby kupił go Bayer.

Sojusz z cieszącą się bardzo dobrą, nienaganną wręcz reputacją niemiecką firmą mógłby być zbawczy dla Monsanto. Bayer doskonale to rozumie i zupełnie świadomie gra kartą opinii publicznej. Dlatego właśnie Werner Baumann, prezes koncernu z Leverkusen, zaprosił do dyskusji o przyszłej chemicznej fuzji m.in. organizacje ekologiczne i spotkanie z nimi zaczął od słów: „Jesteśmy świadomi, jaką reputację ma Monsanto. Ale nasza marka Bayer ma świetną światową reputację i jest atrakcyjna. I my to wykorzystamy”.

Efektem przejęcia będzie umocnienie Bayera, jako lidera rynku, co da mu znaczne korzyści. Łączenie się dinozaurów biznesu jest konieczne dla ich przetrwania na niestabilnym globalnym polu gry. Obawy odbiorców o monopolizację są nadmierne, bo chodzi tu o bardzo szybko zmieniający się sektor, w którym trwa walka o przeżycie, wciąż pojawiają się nowi gracze z innowacyjnymi produktami. Skutkiem fuzji może być wręcz wzmożenie konkurencji, co będzie czynnikiem stymulującym rozwój branży, a przez to korzystnym dla odbiorców jej produktów.

Janusz Wiśniewski, wiceprezes Krajowej Izby Gospodarczej, były p.o. prezesa PKN Orlen i członek zarządów m.in. Zakładów Azotowych w Tarnowie Mościcach oraz Zakładów Azotowych w Kędzierzynie-Koźlu

To prawda, że gigantyczne fuzje i przejęcia, do jakich obecnie coraz częściej dochodzi, są potwierdzeniem globalizowania się światowej gospodarki. Jednak stanowczo nie wszystkie mają większy sens.

Znając zasługi dla rozwoju cywilizacji takich koncernów jak DuPont i Dow Chemical, mogę uwierzyć, że ich połączenie (warte 130 mld dol.) zbuduje nowy potencjał badawczy dla poprawy życia ludzi. Natomiast zapowiedziana właśnie fuzja niemieckiej firmy Bayer i amerykańskiego Monsanto budzi w tym względzie moje ogromne wątpliwości.

Chodzi m.in. o to, że dla przyszłych synergii (ich wartość oszacowano na 1,5 mld dol.), jakie miałyby wynikać z połączenia obu tych firm, nie podano żadnych szczegółowych uzasadnień. Być może jest ono odpowiedzią na przejęcie szwajcarskiej Syngenty przez ChemChina (transakcja o wartości 43 mld dol., wciąż jeszcze oczekująca na zgodę amerykańskiego regulatora), ale w gruncie rzeczy oznacza zagrożenie, że chemiczny model wytwarzania żywności zostanie wprowadzony na skalę światową. Może to nie tylko mieć negatywne skutki dla rynku, ale oznaczać wręcz przełom w chemizacji produkcji żywności, od której nie będzie odwrotu.

Warto również zwrócić uwagę, że po tej fuzji mogą zniknąć wszelkie dotychczasowe bariery dla powszechnego wprowadzania żywności modyfikowanej genetycznie.

Z kolei z rynkowego punktu widzenia, niepokój budzi przede wszystkim koncentracja produkcji genetycznie modyfikowanego materiału siewnego i zawężenie listy stosowanych chemikaliów bez poszukiwania tych najmniej szkodliwych. Konsekwencją będzie zapewne wzrost cen nasion, a co za tym idzie – także wzrost cen żywności. Swoją wymowę ma tu również protest francuskich kucharzy.

Komisja Europejska miała już wiele zastrzeżeń w 2009 r., kiedy Syngenta kupowała biznes nasion słonecznikowych od Monsanto. W ubiegłym roku to ten amerykański koncern próbował przejąć Syngentę. Przez ostatnie lata rynek uważał, że lepszym partnerem dla Monsanto byłby nie Bayer, ale inny niemiecki gigant – BASF.

Łączenie się Bayera (pozytywnie kojarzonego z wynalezieniem aspiryny) z posiadającym bardzo złą reputację, szczególnie w Europie, Monsanto (specjalizującym się w inżynierii genetycznej różnych organizmów) budzi zdziwienie. Na początku obecnego stulecia firma ta miała również problemy w Stanach Zjednoczonych, gdy sprzedawano farmerom nasiona bez uzyskania odpowiednich dopuszczeniowych certyfikatów. Czy światowy rynek żywności ma jakąś alternatywę dla polityki konsolidacyjnej ponadnarodowych gigantów?

Kilka lat temu byłem świadkiem, jak ministrowie OPEC, która to organizacja, poprzez swoją fundację, wydaje rocznie 2 mld dol. na walkę z głodem na świecie, krytykowali brazylijskie władze za produkcję biokomponentów paliwowych z jadalnych surowców rolnych. W odpowiedzi rząd Brazylii zachęcał do inwestycji w produkcję rolną w swoim kraju, wyrażając gotowość nawet jej podwojenia, choć już dziś kraj ten jest drugim po USA eksporterem żywności w świecie. Takie właśnie opcje powinny być analizowane w pierwszej kolejności, zanim problematyczna fuzja uzyska zgodę organów regulacyjnych.

Nawiasem mówiąc, Bayer wydaje się być pewny swego, oferując Monsanto 2 mld dol., gdyby do fuzji nie doszło.