Banki w II RP: wyboista droga

z miesięcznika „My Company Polska”, wydanie 9/2018 (36)

Zyskaj dostęp do bazy artykułów z „My Company Polska” Zamów teraz!

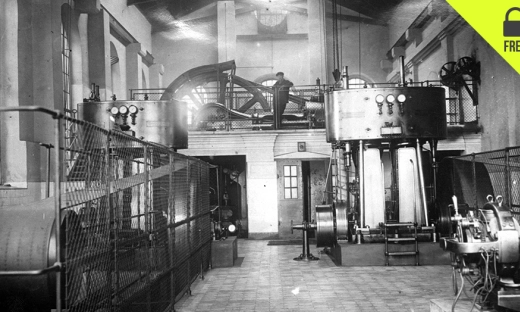

Odzyskanie niepodległości wzbudziło w społeczeństwie ogromną euforię, ale tworzące się państwo podnosiło się z wojennych zniszczeń przy akompaniamencie kolejnej wojny – z Rosją sowiecką i pośród ekonomicznego chaosu. Zadłużona Rzeczpospolita miała m.in. duże problemy z ustabilizowaniem systemu finansowego. Władze starały się załatać dziurę budżetową, dodrukowując nowe banknoty, czego efektem była hiperinflacja. Dobrze ją pokazuje kurs dolara, który pod koniec 1918 r. wynosił 9 marek polskich, zaś pod koniec 1923 r. – 63 mln (nasza waluta była 7 mln razy słabsza niż pięć lat wcześniej!).

Czasy hiperinflacji

Galopująca inflacja sprzyjała spekulacji, pobudzając powstawanie nowych, mniej lub bardziej godnych zaufania instytucji finansowych. Wśród tych większych warto odnotować banki, m.in. Międzynarodowy, Zbożowy, Kredytu Hipotecznego czy Warszawsko-Gdański. Jak wskazują ich nazwy, miały się specjalizować w obsłudze określonych obszarów rynku, choć, w miarę jak rosły, odrywały się od swojego pierwotnego podłoża. Specyficzna sytuacja panowała na Górnym Śląsku, gdzie otwierano wyjątkowo dużo banków. Był to rezultat zarówno faktu, że na tym terenie nie trzeba było mieć koncesji na działalność bankową, jak i panującej tam „dwuwalutowości”. Jedną z ważniejszych instytucji był Bank Śląski należący w połowie do kapitału francuskiego. Nic poza nazwą nie łączy go jednak z dzisiejszym ING Bankiem Śląskim, który został w 1988 r. wyodrębniony z NBP.

Otwierały się też banki państwowe, jak Państwowy Bank Rolny i Pocztowa Kasa Oszczędności. Pierwszy udzielał kredytów małym i średnim gospodarstwom rolnym, drugi odgrywał rolę centralnej instytucji oszczędnościowej i zajmował się obrotem czekowym, dając początek istnieniu banku PKO. Jego wieloletni prezes Henryk Gruber był inicjatorem stworzenia w 1929 r. banku zajmującego się obsługą depozytów Polaków za granicą, czyli Polskiej Kasy Opieki SA, dając początek istniejącemu do dziś bankowemu duetowi: PKO Bankowi Polskiemu i Bankowi Pekao SA.

Chaos na rynku bankowym wynikał również z niezwykle liberalnego podejścia decydentów. Ich postawa w dużym stopniu brała się stąd, że najostrzejsze regulacje dotyczące bankowości obowiązywały w zaborze rosyjskim uważanym powszechnie za zacofany. Po 1918 r. przeważyło więc „nowocześniejsze” podejście liberalne, co, w związku z trudną sytuacją polityczną i ogromnym deficytem w finansach publicznych, wyrządzało więcej szkody niż pożytku. Istniały co prawda regulacje dotyczące przyznawania koncesji na działalność bankową, jednak w praktyce otrzymać mógł ją każdy, co często prowadziło do rozmaitych nadużyć i przekrętów. Poważniejsze ograniczenia wprowadzono dopiero w 1923 r. i to na wyraźną prośbę samego środowiska bankowego. Stanisław Karpiński, ówczesny prezes Związku Banków w Polsce, tak mówił o panującej wtedy sytuacji: „Powstaje coraz więcej banków spod ciemnej gwiazdy. Jesteś w biedzie – załóż bank, tak się mówi i tak się robi”.

Głównym klientem banków był przemysł zabiegający o kredyty długoterminowe na rozwój przedsiębiorstw. Ważną rolę odegrała również reforma rolna z 1920 r., która pozwalała chłopom przejmować, na zasadzie wykupu, pola wielkich posiadaczy ziemskich. Masowo zaciągali więc kredyty zarówno w bankach państwowych, jak i prywatnych, mocno przy tym korzystając na hiperinflacji, dzięki której ich długi momentalnie traciły na wartości, podczas gdy wartość nabytej ziemi pozostawała stabilna. Wiele umów nie przewidywało waloryzacji kredytów, co pomagało chłopom, lecz jednocześnie całkowicie destabilizowało rynek finansowy, sprzyjając różnym oszustwom. Pierwsze lata II RP były więc bolesnym okresem narodzin świadomości finansowej Polaków.

Chwila oddechu

Koniec chaosu przyszedł w 1924 r. Tymczasowa waluta – marka polska – została wtedy zastąpiona, z inicjatywy premiera Władysława Grabskiego, złotym. Jak sama nazwa wskazuje, miał być on oparty na parytecie złota, co gwarantowało jego względną stabilność. Znakiem nowego otwarcia na rynku finansowym było też powołanie do życia Banku Polskiego, w miejsce Polskiej Krajowej Kasy Pożyczkowej, instytucji emisyjnej powstałej jeszcze w czasie I wojny światowej, w okupowanej przez Niemców Warszawie.

Innym sygnałem zmiany było stworzenie w 1924 r. Banku Gospodarstwa Krajowego (BGK), który aż do wybuchu II wojny światowej pozostawał największym bankiem w kraju. Na początku kredytował głównie osoby i przedsiębiorstwa prywatne, jednak po przewrocie majowym w 1926 r. i przejęciu władzy przez etatystycznie nastawione środowisko piłsudczykowskie coraz częściej wspierał działania samorządów i instytucji kluczowych z punktu widzenia państwa oraz środowisk związanych z rządem.

Lata od zakończenia hiperinflacji do wybuchu kryzysu w 1929 r. były okresem, w którym nasz rynek bankowy mógł wreszcie zaczerpnąć tchu. Ustabilizowanie waluty zakończyło falę spekulacji. Wzrósł poziom zaufania ludności, która teraz dużo chętniej umieszczała swoje oszczędności w bankach. Lecz odbijano się niemal od dna – np. w 1925 r., czyli w czasie bardzo dobrej koniunktury, łączna wartość wkładów w polskich instytucjach kredytowych wynosiła 642 mln zł, co stanowiło zaledwie 20 proc. depozytów z okresu przed wybuchem wojny. Względna stabilizacja była jednak zasługą głównie państwa. Banki prywatne nadal pozostawały słabe i podatne na zawirowania.

W wyniku wojny handlowej z Niemcami znów zaczął spadać kurs złotówki. Prywatne banki, często zaangażowane w międzynarodowe operacje, poważnie odczuły jej osłabienie. Znalazłszy się w tarapatach, zaczęły domagać się od klientów spłaty zaciągniętych pożyczek i odmawiać przyznawania nowych kredytów. Na poprawę ich sytuacji rząd postanowił przeznaczyć w 1926 r. 65 mln zł, z czego aż 20 mln otrzymał Bank Handlowy w Warszawie (dzisiejszy Citi Handlowy, założony jeszcze w 1870 r. z inicjatywy Leopolda Kronenberga). Oficjalny i czarnorynkowy kurs dolara coraz bardziej się rozjeżdżały. Władze starały się ratować młodego złotego, zaciągając m.in. pożyczkę stabilizacyjną i zwiększając swoje rezerwy złota. Tymczasowo udało się zaprowadzić w Polsce stabilność finansową.

W miarę jak pogarszała się sytuacja ekonomiczna trudniej było o długoterminowy kredyt, który pomógłby przedsiębiorcom realizować solidniejsze strategie. W bankach prywatnych najczęściej oferowano niskie pożyczki krótkoterminowe, które nie nadawały się do dokonywania poważniejszych inwestycji. Na większe tego typu wydatki stać było głównie firmy zagraniczne, co wzmacniało ich i tak silną pozycję w Polsce. Coraz większego znaczenia nabierały więc instytucje państwowe, które mogły sobie pozwolić na większe ryzyko. Dużą rolę odgrywał w tym wspomniany już BGK, wspierający inwestycje przedsiębiorstw państwowych, samorządów czy spółdzielni (z których wiele było zresztą powiązanych ze środowiskami rządowymi). Budziło to irytację liberałów, domagających się lepszego wsparcia dla sektora prywatnego i zarzucających władzy „rozdawnictwo kredytów”.

Wielki kryzys

Okres pełnego etatyzmu to jednak dopiero lata 30. Wielki kryzys gospodarczy, zapoczątkowany w USA, dotarł do nas w pierwszej połowie 1930 r., uderzając od razu z pełną siłą. Szybki rozwój trwał zatem zaledwie sześć lat, co dla obszaru tak zniszczonego w czasie wojny i słabego ekonomicznie było okresem zbyt krótkim. Na trwałość i siłę kryzysu wpływał również fakt, że Polska była przede wszystkim krajem rolniczym, a na dodatek jej przemysł znajdował się w dużej części w zagranicznych rękach. Pojawiło się zjawisko „nożyc cenowych”, czyli postępujące w czasie kryzysu rozjeżdżanie się cen artykułów przemysłowych i produktów rolnych, co dla ludności wiejskiej, stanowiącej znaczącą większość obywateli Rzeczypospolitej, oznaczało katastrofę. Społeczeństwo gwałtownie biedniało, ograniczając konsumpcję do minimum, co tylko napędzało kurczenie się gospodarki. W szczycie kryzysu bezrobocie mogło wynosić nawet 43 proc., do czego należy doliczyć sporą grupę tzw. półrobotnych, pracujących jeden, dwa razy w tygodniu.

Spadała liczba banków (z 51 w 1929 r. do 32 w 1936 r.) i rósł udział sektora państwowego w bankowości. W dużym stopniu było to nie tyle wynikiem świadomej polityki ekonomicznej, ile naturalnych gospodarczych procesów. Banki prywatne, oparte najczęściej na kapitale zagranicznym, nie mogąc znaleźć chętnych na swoje kredyty ani otrzymać zwrotów pożyczek (m.in. wskutek bankructw przedsiębiorstw-kredytobiorców), traciły zaufanie ludności, która przenosiła swoje depozyty do instytucji państwowych. Zdarzały się również przykłady przejmowania całych banków przed państwo, które w ten sposób pragnęło uratować je przed upadkiem. Jednocześnie jednak samo też utrudniało życie prywatnej bankowości. Rząd prowadził bowiem preferencyjną politykę, zwalniającą z podatku dochodowego i stemplowego lokaty w instytucjach Skarbu Państwa. Ciężar oddłużenia rolników wziął na siebie Państwowy Bank Rolny, a w 1933 r. rząd utworzył Bank Akceptacyjny, który pokrywał krótkoterminowe długi zaciągnięte przez rolników w bankach prywatnych, zamieniając je na kredyty długoterminowe, udzielone już przez siebie.

Ostatnie lata przed wojną

Ożywienie gospodarcze wróciło do Polski ok. 1935 r. i trwało w zasadzie aż do wybuchu II wojny światowej. Z wielkiego kryzysu kraj wyszedł już jednak jako w pełni etatystyczne państwo, również w zakresie bankowości. Wielkie inwestycje ostatnich lat II RP, jak choćby budowa Centralnego Okręgu Przemysłowego, także były finansowane niemal wyłącznie przez instytucje państwowe.

Chociaż sanacyjne, coraz bardziej autokratyczne rządy pomagały Polsce wygrzebać się z kryzysu, to zarazem roztaczały w całej gospodarce sieć coraz bardziej niejasnych i wszechobecnych powiązań. Odradzał się co prawda również sektor prywatny, ale bardzo często powiązany już z państwem. Również największe niepaństwowe banki, czyli Bank Handlowy i Bank Związku Spółek Zarobkowych w Poznaniu (założony w 1885 r. przez Związek Spółdzielni Zarobkowych), były w dużym stopniu od rządu uzależnione, gdyż państwo miało w nich pokaźne udziały będące głównie efektem programów pomocowych.

Środowiska opozycyjne raz po raz ostrzegały, że rząd przejmuje państwo na własność, nie tylko poprzez centralne inwestycje przemysłowe, ale także poprzez wspieranie i kredytowanie tych przedsiębiorców prywatnych, którzy mieli dobre stosunki z najwyższymi kręgami władzy. Nie przypadkiem jedną z najpopularniejszych książek międzywojnia była „Kariera Nikodema Dyzmy” Tadeusza Dołęgi-Mostowicza, portretująca patologie wojskowo-finansowych elit II RP.

Można jednak zadać sobie pytanie: czy w warunkach ciągłych trudności i ogromnych nierówności społecznych, przy nieustannym zagrożeniu zarówno ze wschodu, jak i z zachodu, historia mogła potoczyć się inaczej? Dzieje bankowości w II RP są dobrą, a jednocześnie rzadko przedstawianą ilustracją tego, jak, na tak wyboistej drodze, trudno było utrzymać pluralizm i zarazem – oprzeć się pokusie, by tę sytuację wykorzystywać.

Aktywa i środki bieżące w 1939 r.

9,567 mld zł* – wartość aktywów systemu bankowego i kredytowego II RP 1 stycznia 1939 r.

1,2 mld zł* – wartość środków bieżących w dyspozycji tego systemu.

* Ówczesny złoty wart był kilkanaście razy więcej niż obecny (jego wartość nabywcza była kilka razy wyższa), a w 1939 r. kosztował ok. 4,7 ówczesnych dolarów (wartych kilkanaście, kilkadziesiąt razy więcej niż dziś – zależnie od sposobu przeliczania).

Źródło: „Mały rocznik statystyczny 1939" Głównego Urzędu Statystycznego RP, www.krzysztofkopec.pl, www.measuringworth.com

Polski system bankowo-kredytowy pod koniec międzywojnia

Banki państwowe

Bank Gospodarstwa Krajowego (BGK) – pełnił funkcję banku rozwoju (działa do dziś).

Bank P.K.O. (Pocztowa Kasa Oszczędności) – bank komercyjny, 9 oddziałów (działa do dziś jako PKO Bank Polski).

Bank Polska Kasa Opieki – bank komercyjny, świadczył usługi finansowe dla wielomilionowej Polonii za granicą, 26 oddziałów (działa do dziś jako Bank Pekao SA).

Bank Akceptacyjny – 1 oddział, współdziałał przy oddłużaniu rolnictwa.

Inne banki państwowe (m.in. Państwowy Bank Rolny) – 33 oddziały regionalne.

Banki prywatne

Bank Polski SA – 50 oddziałów – pełnił funkcję banku emisyjnego, jego zadaniem było także regulowanie obiegu pieniężnego i ułatwianie kredytowania. W 1945 r. zastąpił go państwowy Narodowy Bank Polski (NBP).

26 innych banków prywatnych krajowych – 84 oddziały, w tym m.in. Bank Związku Spółek Zarobkowych w Poznaniu – zlikwidowany w 1950 r. i Bank Handlowy w Warszawie – działa do dziś pod marką Citi Handlowy.

4 banki prywatne zagraniczne – 9 oddziałów.

Przedsiębiorstwa samorządowe, spółdzielcze itp.

4 banki komunalne (spółki samorządów i centrale finansowe kas oszczędnościowych)

353 Kasy Oszczędnościowe

975 Gminnych Kas Pożyczkowo-Oszczędnościowych

9 Central Kredytowych Spółdzielni i Związków Spółdzielczych

Centralna Kasa Spółek Rolniczych – 8 oddziałów

5597 Spółdzielni Kredytowych

18 Towarzystw Kredytowych-Ziemskich

Towarzystwo Kredytowe Przemysłu Polskiego – 1 oddział

Źródło: „Mały rocznik statystyczny 1939" Głównego Urzędu Statystycznego RP, Encyklopedia PWN

Więcej możesz przeczytać w 9/2018 (36) wydaniu miesięcznika „My Company Polska”.