Polski Ład: firmy szukają doradców podatkowych. Czy przenieść biznes do Czech?

- Rządzący dawkują nam informacje dotyczące proponowanych zmian, więc na finalne postanowienia musimy jeszcze trochę poczekać - mówi dla My CompanyPolska Magdalena Olszewska, doradca podatkowy zrzeszony w Krajowej Izbie Doradców Podatkowych i dyrektor pionu podatków w Mariański Group. - Chociaż, według zapowiedzi, pierwsze projekty ustaw mają pojawić się jeszcze w czerwcu. Będą one prawdopodobnie przedmiotem prac w Sejmie i Senacie we wrześniu i październiku, i podpisane przez Prezydenta w listopadzie 2021 r., tak, żeby od 2022 r. mogły wejść w życie - dodaje.

Sprawdź: Wypalenie zawodowe

Ekspertka przyznaje, że przedsiębiorcy są już zmęczeni ciągle zmieniającym się prawem podatkowym coraz większym profiskalizmem organów podatkowych. Tłumaczy, że w ostatnich latach wprowadzone zostały przepisy, które z jednej strony doprowadziły efektywnie do wzrostu podatku (przykładowo poprzez wyłączenia z kosztów uzyskania przychodu), wprowadziły nowe daniny (np. danina solidarnościowa), czy też nałożyły szereg obowiązków dokumentacyjnych, czy informacyjnych. - Podniesienie płaconych obciążeń przez Polski Ład może być zatem przysłowiową kroplą, która przeleje czarę goryczy - dodaje Magdalena Olszewska.

Polski Ład a przeniesienie firmy do Czech

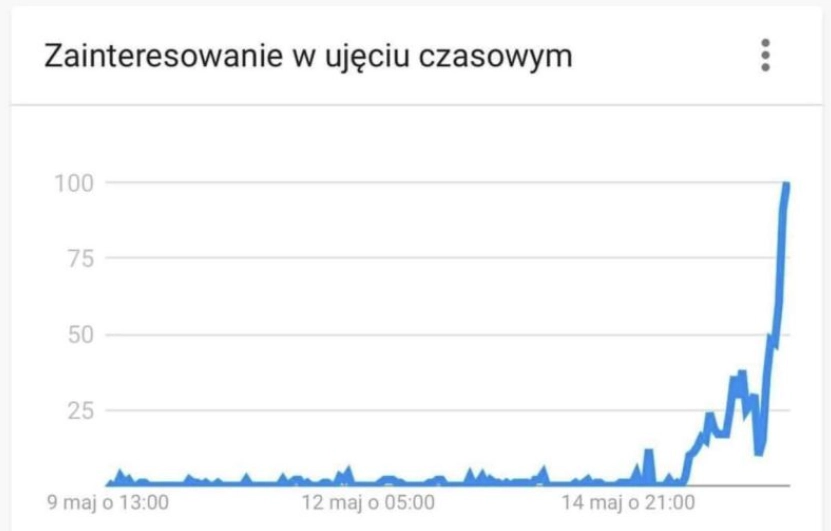

Po ogłoszeniu Polskiego Ładu przedsiębiorcy natychmiast szukali dla siebie rozwiązań, aby nie płacić wyższych danin. Bardzo popularna stała się fraza "firma w czechach", co obrazują Google Trendy:

Krótko mówiąc: czy warto? Helena Bogdanowska, doradca podatkowy, Senior Associate w Kancelarii Ożóg Tomczykowski, wyjaśnia dla My Company Polska co i jak:

- W Czechach obowiązują niższe niż w Polsce stawki podatku dochodowego od osób fizycznych (PIT), tj. zasadniczo 15% oraz 23%, przy czym wyższą stawkę stosuje się do dochodów przekraczających kwotę ok. 65 tys. euro (w 2021 r.). Nie funkcjonuje tam też danina solidarnościowa. Co ciekawe, w Czechach nie funkcjonuje konstrukcja podatku od darowizn, co w praktyce oznacza, że darowizny powinny być zasadniczo opodatkowane PIT na zasadach ogólnych. Stawka podatku dochodowego od osób prawnych (CIT) to 19%, podstawowa stawka VAT - 20%.

Przedsiębiorcy biorą również pod uwagę Estonię. Odnośnie do systemu Estońskiego, stawka PIT jest jedna i wynosi 20%, zaś stawka nominalna CIT wynosi 20%, albo 14%. Opodatkowaniu podlega jednak wyłącznie dystrybucja zysku albo kategorie zrównane z dystrybucją zysku (na bieżąco generowany zysk nie jest opodatkowany CIT(!). Zatem system estoński jest bardzo korzystny w przypadku reinwestycji zysków. W odniesieniu zaś do VAT, podstawowa stawka w Estonii wynosi 21%. Na pierwszy rzut oka kraje te zatem przewidują bardziej korzystne opodatkowanie niż w Polsce.

Oprócz Republiki Czeskiej i Estonii, rozważane są także inne, bardziej słoneczne jurysdykcje, przykładowo Hiszpania - Wyspy Kanaryjskie, gdzie stawka CIT wynosi 4% w specjalnej strefie ekonomicznej ZEC, przy spełnieniu określonych warunków. Jest też Malta (efektywne opodatkowanie CIT około 5%) oraz Cypr (CIT 12.5%, dodatkowo system cypryjski przewiduje dużo zwolnień podatkowych).

Przeniesienie firmy możliwe, ale w praktyce często trudne

Najczęściej padają pomysły przeniesienia rezydencji podatkowej osoby fizycznej za granicę albo założenie np. spółki z ograniczoną odpowiedzialnością za granicą. Każde z tych rozwiązań ma pewne ograniczenia.

Jak tłumaczy Helena Bogdanowska, w przypadku osób fizycznych zmiana rezydencji oznacza nie tylko uzyskanie rezydencji np. w Czechach, ale także utratę rezydencji podatkowej w Polsce. - Zgodnie z ogólnymi zasadami, należy więc przebywać w Polsce mniej niż 183 dni w roku i nie posiadać w Polsce tzw. ośrodka interesów życiowych - mówi. I dodaje: - Zamieszkanie poza Polską nie wystarczy, by przeciąć "więź podatkową z Polską". Trzeba także utracić "centrum interesów osobistych lub gospodarczych".

W praktyce chodzi o powiązania rodzinne, aktywność naukową/społeczną/polityczną, miejsce prowadzenia działalności zarobkowej, inwestycje, posiadany majątek, kredyty, polisy, rachunki bankowe itp. Jak zwykle, nie ma precyzyjnych wskazówek, kiedy owo "centrum interesów" już nie będzie związane z Polską, więc w każdej sytuacji będzie to podlegało ocenie podatnika, oraz – w gorszym przypadku – organów podatkowych.

Inspiracje: Bajki Pixara

W przypadku zaś zagranicznych spółek nie wystarczy posiadanie siedziby za granicą, gdyż za granicą powinno się znajdować faktyczne miejsce zarządu spółki. W praktyce spółka taka powinna prowadzić działalność gospodarczą w kraju siedziby (tj. posiadać biuro, pracowników, księgi, kontakty handlowe itd.). Jest to tzw. substancja biznesowa. Podwyższy to znacznie koszty całego przedsięwzięcia.

Więcej informacji na ten temat opublikujemy w nadchodzącym wydaniu miesięcznika My Company Polska. Zachęcamy do lektury i dołączenia do prenumeratorów.

Sprawdź też:

![Jak Działa Gospodarka [FELIETON]](/images/4395/29796606fb4df2c4e2910043d24c9dd7.webp)