Łączymy ogień z wodą!

z miesięcznika „My Company Polska”, wydanie 6/2024 (105)

Zyskaj dostęp do bazy artykułów z „My Company Polska” Zamów teraz!

Po co przedsiębiorca ma zaprzątać sobie głowę inwestowaniem nadwyżek finansowych na rynkach kapitałowych?

Wszystko rozbija się o efektywność i… zysk. W przypadku wszelkich inwestycji – rozbudowy parku maszynowego, zakupu nowych technologii, pozyskiwania wysokiej klasy fachowców czy działań marketingowych – obrotny przedsiębiorca zawsze poszukuje opcji, które przyniosą mu jak najwyższy zwrot przy zadanym poziomie ryzyka. Analogicznie, jeśli firma ma nadwyżki finansowe, to powinna możliwie efektywnie je lokować. Produkty bankowe, jak rachunki bieżące, są potrzebne firmom w prowadzeniu bieżącej działalności, ale mają swoje ograniczenia. W tym miejscu pojawiają się fundusze inwestycyjne. Rynki kapitałowe dają znacznie więcej możliwości pomnażania kapitału niż proste produkty bankowe, dzięki czemu firmowe pieniądze mogą pracować efektywniej.

Co takiego oferują fundusze, czego brak produktom bankowym?

Fundusze inwestycyjne łączą ogień z wodą, czyli potencjał zysku z wysoką płynnością. W sprzyjających warunkach rynkowych są w stanie wyraźnie przebić oprocentowanie depozytów i w odróżnieniu od lokat zapewniają stały, swobodny dostęp do pieniędzy i całego wypracowanego w trakcie inwestycji zysku. Z tego względu sprawdzą się jako uzupełnienie wachlarza narzędzi wykorzystywanych przez firmy do zarządzania nadwyżkami oraz płynnością finansową. Trzeba przy tym mieć z tyłu głowy, że rynek potrafi zaskakiwać zarówno na plus, jak i na minus, rzutując na wartość inwestycji. Zupełnie jak w biznesie.

Możliwość utraty pieniędzy to chyba główna bariera, która powstrzymuje firmy przed masowym porzuceniem lokat…

Funkcjonuje wiele mitów związanych z inwestowaniem, a rynek kapitałowy jest mylnie kojarzony wyłącznie z giełdą i akcjami. W rzeczywistości rynek jest dużo bogatszy, a znaczną jego część stanowią różnego rodzaju instrumenty dłużne, w tym obligacje emitowane przez rządy, przedsiębiorstwa czy samorządy. To bardzo złożona i niejednorodna grupa, ale kluczowy jest fakt, że obligacje cechują się dużo niższym ryzykiem niż akcje. Fundusze koncentrujące się na tym segmencie rynku mogą być więc śmiało wykorzystywane przez firmy, które poszukują efektywniejszych form zagospodarowania kapitału niż oszczędzanie na rachunku bankowym.

Jakie narzędzie do lokowania nadwyżek finansowych firmy będzie najprostsze i najlepsze na początek?

Najlepszą opcją na start są fundusze obligacji krótkoterminowych, np. PZU Sejf+ czy PZU Obligacji Krótkoterminowych. Ze względu na swój konserwatywny profil i niski poziom ryzyka to dobre rozwiązanie dla ostrożnych inwestorów i właśnie firm, które poszukują sposobu na ulokowanie swoich nadwyżek finansowych. Obligacje krótkoterminowe są najmniej wrażliwe na rynkową zmienność. Jednocześnie oferują potencjał zysku, który pozwala funduszom na nich opartych śmiało rywalizować z oprocentowaniem lokat bankowych. Dla najbardziej konserwatywnych mamy też opcję jeszcze bezpieczniejszą: PZU Sejf+ z ochroną kapitału, tj. połączenie inwestycji w fundusz inwestycyjny i ubezpieczenia straty finansowej. Dzięki przynależności do Grupy PZU jesteśmy w stanie zapewnić naszym klientom możliwość czerpania z zysków wypracowywanych przez fundusz, a w razie rynkowych turbulencji – przy zachowaniu określonych w programie okresów inwestycyjnych – odszkodowanie, które pokryje ewentualną stratę. Narzędzie to zachowuje przy tym wszystkie zalety klasycznych funduszy, na czele ze swobodnym dostępem do zgromadzonych środków.

Czy przedsiębiorca musi mieć większą wiedzę na temat inwestowania, by w ogóle zainteresować się np. funduszami obligacji krótkoterminowych?

Absolutnie nie – właśnie na tym polega komfort inwestycji w fundusz. Dzięki „outsourcingowi” zarządzania nadwyżkami można też zaoszczędzić sporo czasu. Portfelem funduszu zajmuje się profesjonalny zarządzający, którego zadaniem jest czuwanie nad całym procesem: analizą gospodarki i rynków, optymalnym doborem obligacji z różnych segmentów w odpowiednich proporcjach, selekcją papierów konkretnych emitentów czy wyszukiwania rynkowych okazji i nieefektywności. Firmie pozostaje wybór – samodzielnie albo przy wsparciu naszych ekspertów – funduszu odpowiadającego jej potrzebom w aspekcie realizowanej strategii, poziomu ryzyka, rentowności i płynności.

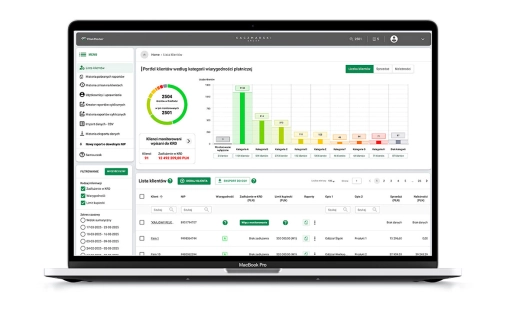

TFI PZU oferuje także usługę zarządzania aktywami. Czym różni się ona od klasycznych funduszy inwestycyjnych?

Wspólną cechą obu tych rozwiązań jest dążenie w ramach przyjętej strategii inwestycyjnej do maksymalizacji stopy zwrotu przy ścisłej kontroli ryzyka. Główna różnica polega na tym, że klasyczny fundusz jest gotowym rozwiązaniem dla szerokiego grona inwestorów, podczas gdy usługa zarządzania aktywami jest szyta na miarę pod konkretnego klienta. Zarządzanie portfelem instrumentów finansowych w ramach asset management odbywa się zgodnie z indywidualnie wypracowaną w początkowym okresie współpracy strategią. Na podstawie pogłębionych rozmów z przedstawicielami firmy wspólnie definiujemy cel, określamy horyzont inwestycyjny oraz badamy skłonność do ryzyka i inne potrzeby związane z inwestycją. Wszystko po to, żeby zaproponować najlepsze rozwiązanie.

Czego zwykle oczekują klienci decydujący się na taką usługę?

W przypadku usługi zarządzania aktywami inwestorzy oczekują przede wszystkim wysokiego bezpieczeństwa powierzanych środków i możliwie niskiej zmienności wartości inwestycji w czasie. Z tego względu wśród portfeli asset management, które prowadzimy, dominują konserwatywne strategie obligacyjne. W grę wchodzą duże pieniądze, dlatego kluczem do nawiązania współpracy jest zaufanie, na które mają wpływ renoma, stabilność i wiarygodność firmy zarządzającej. Dla naszych partnerów niezwykle istotne są nasza przynależność do Grupy PZU, największej grupy finansowej w Europie Środkowo-Wschodniej, ale także doświadczenie zespołu ekspertów zarządzających aktywami o wartości ponad 40 mld zł. Dość wspomnieć, że jesteśmy jednym z największych inwestorów na rynku obligacji w Polsce, od ćwierćwiecza zarządzamy aktywami Grupy PZU, a także prowadzimy portfele dla instytucji, stowarzyszeń, fundacji oraz firm z różnych sektorów gospodarki.

Do kogo kierowana jest usługa asset management?

To dobra opcja zwłaszcza dla firm mających większe zasoby finansowe, które trwale albo okresowo leżą na rachunkach. Usługa zarządzania aktywami to też dobra opcja dla instytucji, które mają ograniczenia w inwestowaniu w jednostki funduszy inwestycyjnych. W portfelach asset management strategia może zostać w pełni dostosowana do katalogu dopuszczalnych, np. ustawowo, inwestycji.

Podsumowując: warto rozważyć aktywne zarządzanie finansami firmy oparte na funduszach operujących na rynkach kapitałowych i asset management, bo…

… prowadzenie dobrze prosperującego biznesu wymaga stałego podnoszenia efektywności we wszystkich obszarach działalności. Wykorzystując fundusze obligacji krótkoterminowych czy obligacyjne strategie asset management, można znacząco zwiększyć dochodowość wolnych środków firmy. Czy gra jest warta świeczki? „Tylko 1 proc.” nominalnej różnicy pomiędzy hipotetycznym oprocentowaniem depozytu w banku (5 proc.) a stopą zwrotu z inwestycji (6 proc.) to 20 proc. wyższy zysk w ujęciu realnym. W przypadku nisko oprocentowanych overnightów czy w ogóle nieoprocentowanych rachunków bieżących różnica będzie jeszcze bardziej zauważalna. „Ceną” za wyższy potencjał zysku jest ryzyko. Czy warto ją ponieść? Na to pytanie każdy musi odpowiedzieć sobie samodzielnie, ale z pewnością żaden właściciel, wspólnik czy dyrektor finansowy nie powinien przejść obok takiej opcji obojętnie.

---

Jest to informacja reklamowa. Przed podjęciem ostatecznych decyzji inwestycyjnych należy zapoznać się z prospektem informacyjnym oraz dokumentem zawierającym kluczowe informacje (KID). Inwestycje w fundusze inwestycyjne są obarczone ryzykiem inwestycyjnym. Fundusze inwestycyjne zarządzane przez TFI PZU SA ani TFI PZU SA nie gwarantują, że zrealizujesz założony cel inwestycyjny lub uzyskasz określony wynik inwestycyjny. Należy liczyć się z możliwością utraty wpłaconych środków. Wyniki inwestycyjne, które fundusz osiągnął w przeszłości, nie są gwarancją ani obietnicą, że fundusz osiągnie określone wyniki w przyszłości. Informacje o funduszu oraz szczegółowy opis czynników ryzyka znajdziesz w prospekcie informacyjnym na pzu.pl. KID dostępne są w miejscach zbywania i odkupywania jednostek uczestnictwa i na pzu.pl. Prospekt i KID są w języku polskim. Fundusze PZU Sejf+ i PZU Obligacji Krótkoterminowych są zarządzane aktywnie. Inwestycja wiąże się z nabyciem jednostek uczestnictwa funduszu, a nie aktywów będących jego własnością. Wartość aktywów netto subfunduszu (a tym samym wartość jednostki uczestnictwa) może cechować się dużą zmiennością, ze względu na skład portfela inwestycyjnego i stosowane techniki zarządzania. Wymagane prawem informacje dotyczące usługi zarządzania portfelami instrumentów finansowych znajdują się w regulaminie tej usługi, dostępnym w siedzibie TFI PZU SA. Dane podane w materiale nie stanowią oferty w rozumieniu art. 66 Kodeksu cywilnego, jak również usługi doradztwa inwestycyjnego oraz udzielania rekomendacji dotyczących instrumentów finansowych lub ich emitentów w rozumieniu ustawy o obrocie instrumentami finansowymi, a także nie są formą świadczenia doradztwa podatkowego ani pomocy prawnej. Nie mogą stanowić wystarczającej podstawy do podjęcia decyzji inwestycyjnych. FI PZU SA podlega nadzorowi Komisji Nadzoru Finansowego.

Więcej możesz przeczytać w 6/2024 (105) wydaniu miesięcznika „My Company Polska”.