Spółki wzrostowe wciąż przecenione. Analiza analityków WEG [TYLKO U NAS]

Informacje o spadkach wycen na światowych giełdach w 2022 dotarły do każdego z nas. Ze względu na podwyżki stóp procentowych w większości rozwiniętych gospodarek, spadki zanotowały główne indeksy na całym świecie.

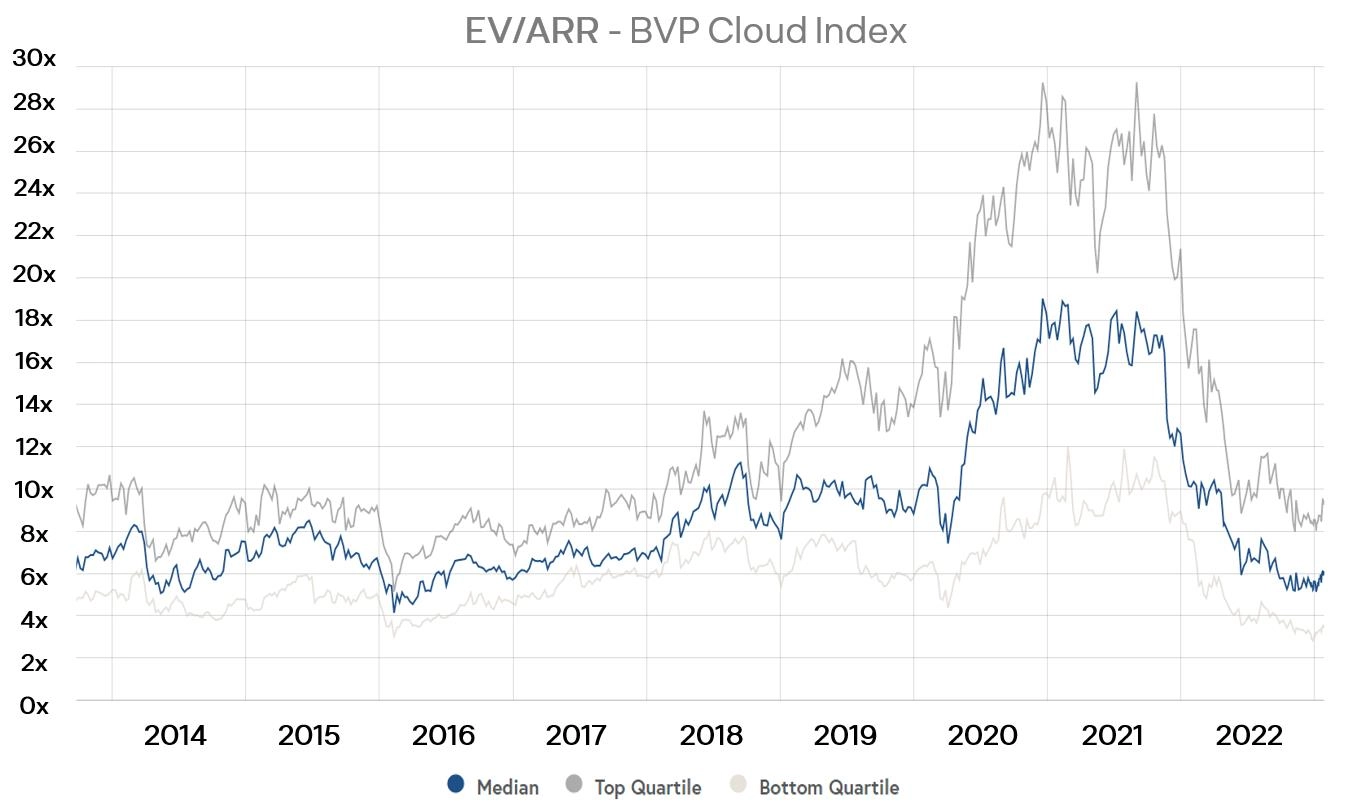

Wśród niektórych panuje przeświadczenie, że ze względu na spadki kursów giełdowych wyceny spółek wzrostowych (oraz wyceny na rynku VC, które są z nimi skorelowane) są aktualnie atrakcyjne. Taki wniosek można wysnuć analizując prawdopodobnie najczęściej używany bechmark wycenowy w świecie VC - Cloud Index opracowany przez Bessemer Venture Partners.

Mnożnik EV/ARR widoczny na wykresie powyżej, wydaje się być na historycznie niskim poziomie, zbliżonym do wartości z lat 2014-2017. Porównując jego aktualny poziom, około 6.0x, do wartości z lat 2020-2021, które zbliżały się do poziomu 20.0x, można odnieść wrażenie, że wyceny są obecnie na naprawdę atrakcyjnym poziomie. Czy faktycznie tak jest?

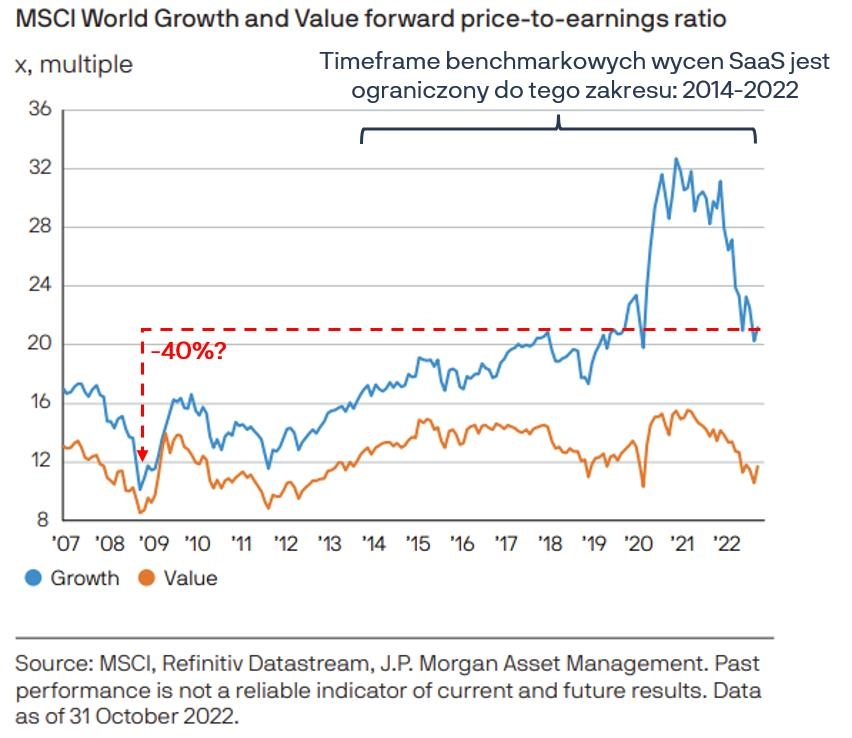

Dużym ograniczeniem powyższego indeksu jest fakt, że sięga jedynie niecałe 10 lat wstecz więc brak w nim danych dotyczących kryzysu finansowego z 2008 lub pęknięcia bańki internetowej z 2000. Z tego powodu, nie daje on pełnego obrazu tego, jak głębokie mogą być jeszcze spadki wycen. Żeby odpowiedzieć na to pytanie, możemy spojrzeć na inny indeks, który pokazuje mnożnik cena/zysk (P/E) dla spółek o charakterze wzrostowym (jest to inna grupa spółek niż w przypadku BVP Cloud Index, ale ich charakterystyka jest podobna, a indeksy są mocno skorelowane).

Na wykresie wyraźnie widać, że mnożnik P/E spółek growth w latach 2008 i 2009 osiągał znacznie niższe poziomy niż aktualnie. Podczas kryzysu finansowego spadł do poniżej 12x a w porównaniu do aktualnego poziomu 20x, był niższy o ponad 40%. Indeks BVP obejmuje jedynie prawą część powyższego wykresu, dając złudne poczucie, że mnożniki wycenowe są dzisiaj na historycznie niskich poziomach.

Pokazuje to, że nadal istnieje duży potencjał spadków wycen spółek wzrostowych – nawet o 40%. Często używane benchmarki wycenowe nie obejmują wystarczająco długiego horyzontu czasowego i mogą dawać złudne poczucie tego, że spółki wzrostowe są aktualnie atrakcyjnie wyceniane. W rzeczywistości, mnożniki wycenowe tylko urealniły się z poziomów, na których były podczas lat ZIRP (Zero interest-rate policy) i w przypadku wystąpienia recesji mogą spaść jeszcze nawet o połowę.

Prywatne spółki coraz tańsze? Wydaje się, że nie wszystkie

Konsekwencje spadku wycen na rynku publicznym można oczywiście odczuć na rynku prywatnym. Skutki te są tym mocniej odczuwalne, im dojrzalsze są spółki – a zatem im bardziej podobne są do firm notowanych na giełdzie i im bliżej im do stania się taką spółką.

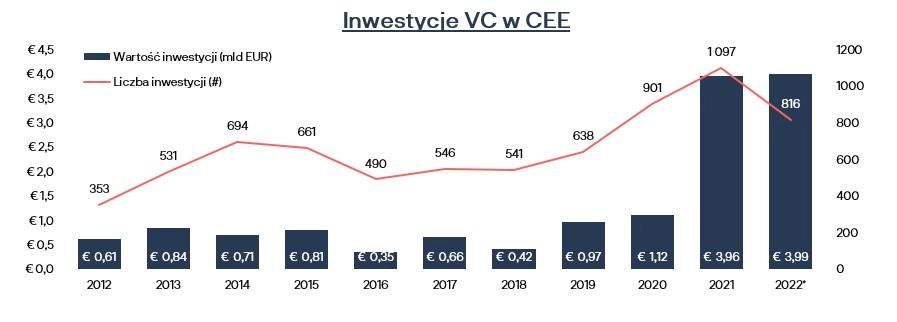

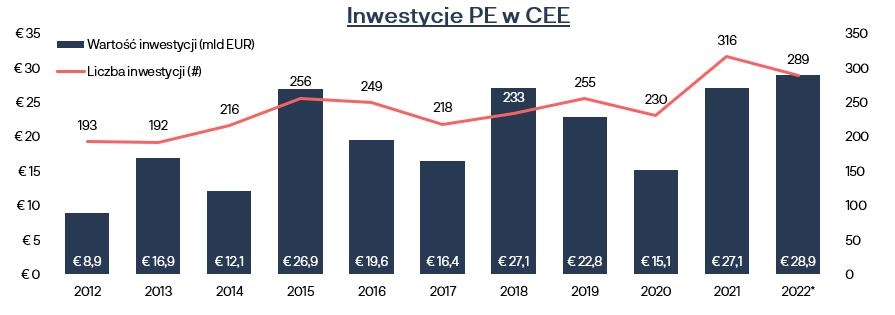

Analizując dane serwisu Pitchbook na temat rynku VC w Europie Środkowo-Wschodniej można odnieść wrażenie, że sektor przeszedł przez 2022 relatywnie suchą stopą. Co prawda, w ostatnim roku znacząco spadła liczba dokonanych inwestycji, ale ich wartość utrzymała się na poziomie z 2021 – a zatem średnia wartość rundy wzrosła (albo zamkniętych zostało względnie więcej rund późniejszych, albo wzrosła średnia wartość rundy na tym samym etapie, a co za tym idzie – prawdopodobnie również wycena).

Źródło: Pitchbook

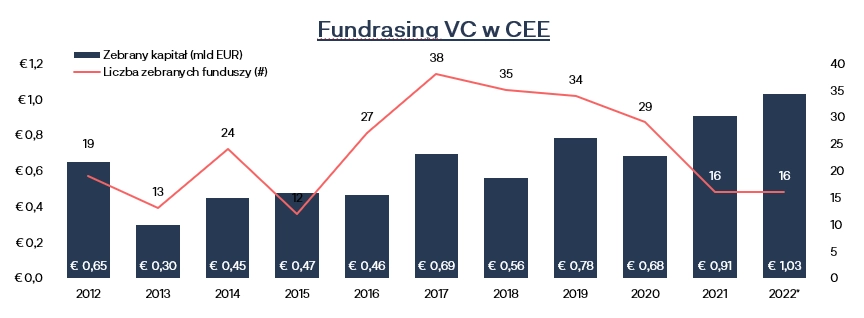

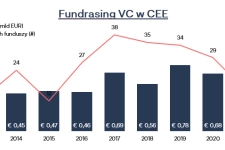

Podobnie wygląda sytuacja w kwestii fundraisingu VC – w 2022 zamkniętych zostało tyle samo funduszy co w 2021, jednak ich wartość wzrosła o niemal 15%.

Źródło: Pitchbook

Bardzo podobnie kształtowała się w regionie sytuacja na rynku private equity – wzrosły wartości zarówno inwestycji jak i zebranych funduszy przy jednoczesnym spadku liczby inwestycji (brak danych na temat liczby zamkniętych funduszy).

Źródło: Pitchbook

Rynek został oczyszczony

Na podstawie powyższych danych można wysunąć hipotezę, że rynek „oczyścił się” i przetrwali najsilniejsi – zarówno fundusze, jak i spółki (oraz founderzy), którzy udowodnili, że są w stanie zapewnić swoim inwestorom największy zysk nadal są w stanie pozyskiwać potrzebne finansowanie. Tym samym, zarówno LPs, jak i fundusze VC oraz PE podchodzą do swoich inwestycji znacznie bardziej selektywnie: wydłuża się czas trwania i dokładność due dilligence, kładą większy nacisk na finansowe zdrowie spółek (kosztem szaleńczej pogoni za wzrostem) oraz bardziej restrykcyjnym podejściem do oferowanych wycen.

Naszym zdaniem najmniej odczuwalne (o ile w ogóle) spadki będą miały miejsce na etapach pre-seed oraz seed, kiedy to wycena jest wypadkową wielkości rundy oraz rozwodnienia. A obie te rzeczy nie powinny się znacząco zmienić – do osiągnięcia odpowiednich kamieni milowych (czyli najczęściej zebrania serii A) potrzebne będzie tyle samo środków, co wcześniej, a przeciętne rozwodnienie nie zwiększy się, żeby nie psuć cap table na samym początku istnienia spółki. Jednakże, każda kolejna literka przy rundzie (seria A, B itd.) oznacza, że wycena spółki jest coraz bardziej powiązana z jej wynikami oraz bliższa oczekiwanej wartości spółki w momencie exitu. Jeśli zatem dziś inwestorzy mogą, w przypadku IPO na Nasdaq, oczekiwać wyceny na poziomie 8x przychody, a nie 20x, jak to miało miejsce jeszcze niedawno, to wyceny w późniejszych etapach powinny znacząco spadać. Podobnie sytuacja będzie wyglądać na rynku PE, który stanowi coraz silniejszą konkurencję dla giełdy w przypadku exitów. Malejąca aktywność inwestorów oraz wyceny na rynkach publicznych powinny pozwolić funduszom tego typu na nabywanie spółek przy niższych wycenach, niż miało to miejsce jeszcze rok temu.

Podsumowując, nastąpiła zdecydowana korekta wycen na rynku publicznym, co pociągnęło za sobą również spadki wycen prywatnych przedsiębiorstw. Uważamy jednak, że w praktyce było to dostosowanie wycen do nowych warunków (koniec zerowych stóp procentowych), ale nie można wykluczyć dalszych spadków cen spółek – nawet do poziomu mnożników po kryzysie w 2008 roku. Na rynku prywatnym sytuacja nie powinna diametralnie zmienić się na najwcześniejszych etapach, a w przypadku późniejszych rund spadki wycen będą skorelowane ze zmianami na giełdach.

![January Ciszewski: "Czuję się raczej uzdrowicielem. Daję drugie życie NewConnect" [TYLKO U NAS]](/images/7076/84fa4d61e9ba300f7e437372154215f5.webp)