Jak działają neobanki?

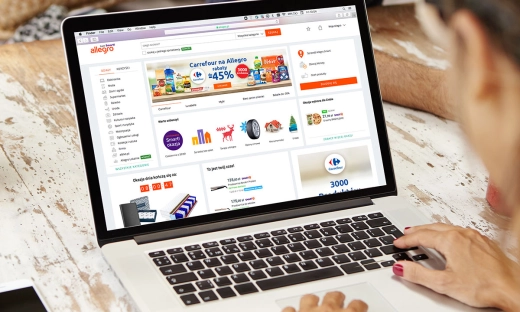

W ostatnich latach coraz bardziej popularnym staje się pojęcie FinTechu. Pod tym pojęciem rozumie się szereg nowoczesnych technologii, których celem jest konkurowanie z tradycyjnymi metodami prowadzenia usług finansowych. FinTechy korzystają z najnowocześniejszych technologii informatycznych w celu dostarczenia usług finansowych swoim klientom za pośrednictwem Internetu. W definicję FinTechu w pełni wpisują się zatem banki wirtualne zwane także neobankami, których z każdym kolejnym rokiem przybywa. Neobanki charakteryzuje fakt, iż działają one wyłącznie online to znaczy, że nie posiadają placówek stacjonarnych ani oddziałów, zaś dostęp do oferowanych usług bankowych jest możliwy z poziomu komputera lub smartfona dzięki blockchainowi oraz sztucznej inteligencji. Liczba banków wirtualnych na całym świecie jest bliska 400. W Europie pionierem pod tym względem jest Wielka Brytania, na której terenie funkcjonuje już ponad 35 takich instytucji.

Neobanki mogą przybierać różne formy. Niektóre z nich funkcjonują wyłącznie jako operatorzy płatności nie podlegając restrykcjom wynikającym z prawa bankowego, dlatego też nie są bankami w rozumieniu sensu stricto. Inne zaś działają na licencji tradycyjnego banku, który w momencie wzięcia pod swoje skrzydła neobanku, staje się gwarantem spełnienia przez niego wszelkich wymogów regulacyjnych nałożonych na banki przez ustawodawstwo krajowe.

Co to jest deflacja?

Neobanki. Kto z nich korzysta?

Z badań rynku wynika, iż z głównymi usługobiorcami banków wirtualnych są osoby młode, dla których wirtualny obrót pieniądzem nie jest niczym obcym, a co za tym idzie nie boją się powierzyć swoich środków instytucji funkcjonującej wyłącznie online. W związku z faktem, iż głównymi usługobiorcami neobanków są osoby młode, największy popyt jest na proste produkty bankowe takie jak prowadzenie rachunków bankowych, czy możliwość wymiany walut po korzystnych kursach. Neobanki wychodząc naprzeciw swoim klientom oferują głównie proste produkty bankowe, dlatego też na dzień dzisiejszy mogą nie być traktowane przez banki tradycyjne jako realna konkurencja.

Prowadzenie neobanku. Czy jest opłacalne?

Cyfryzacja usług sprawia, że koszty utrzymania neobanku są niższe niż banków funkcjonujących w tradycyjny sposób. W porównaniu do tych ostatnich, banki cyfrowe mają przewagę ze względu na niższe koszty infrastruktury, co jest oczywiste z uwagi na brak stacjonarnych oddziałów. Wiąże się to również z koniecznością zatrudnienia mniejszej liczby pracowników co z kolei wpływa na poprawę wskaźnika liczby klientów przypadających na jednego pracownika. Ponadto w związku z brakiem konieczności wizyty w oddziale, szybszym i prostszym staje się pozyskiwanie nowych klientów przez neobanki albowiem wszelkie formalności dopełniane są online.

Coraz więcej cyfrowych banków stosuje model subskrypcji. Idea subskrypcji sprawia, iż wszelkie opłaty, które na co dzień pobierają banki tradycyjne - czy to w formie opłat z tytułu prowadzenia konta, przelewów zagranicznych, czy wypłat z niektórych bankomatów - zastąpione zostają jedną, stałą, miesięczną opłatą. Klient poza opłatą subskrypcyjną nie ponosi żadnych dodatkowych kosztów wynikających z dokonywanych za pomocą banku czynności. Po raz pierwszy w historii bankowości mamy zatem do czynienia z modelem członkowskim (subskrybcyjnym), w miejsce tradycyjnego modelu opartego o maksymalizację zysków z każdego klienta za pomocą pobierania niewielkich opłat od dokonywanych czynności bankowych.

Neobanki mają wciąż wiele do zrobienia

Mimo tych wszystkich zalet, neobanki nie notują takiej popularności jak spodziewali się ich twórcy. Wynika to ze społecznej nieufności do cyfryzacji pieniądza i obrotu pieniądzem bezgotówkowym. Jednakże wbrew pozorom neobanki mogą mieć teraz swoje pięć minut z uwagi na pogłębiający się kryzys gospodarczy oraz szalejącą inflajcę spowodowaną pandemią COVID-19.

Większość potencjalnych klientów może podchodzić z pewną dozą niepewności do banku, który nie posiada stacjonarnych oddziałów, zaś dostęp do jego funkcji jest możliwy tylko przez komputer lub smartfon. Dlatego też warto wiedzieć, iż każdy bank prowadzący działalność na terenie Unii Europejskiej lub bank wirtualny działający na licencji banku tradycyjnego jest objęty gwarancją depozytów do wysokości 100 000 euro oraz podlega nadzorowi i kontroli Europejskiego Banku Centralnego.

![Firma w problemach. Co z pracownikami? [FELIETON]](/images/5951/ad970b96c77e7f0ffc9bdb2e2ac1183d.webp)