Raport Finansowanie MŚP. Cisza przed burzą

z miesięcznika „My Company Polska”, wydanie 9/2022 (84)

Zyskaj dostęp do bazy artykułów z „My Company Polska” Zamów teraz!

Partner raportu:

Mimo znaczących podwyżek stóp procentowych kondycja finansowa polskich firm nie uległa znacznemu pogorszeniu. Oczywiście inwestycje mocno stanęły, ale głównie przez niepewność co do dalszej sytuacji gospodarczej – nie tylko w Polsce, ale i za granicą. Wskaźnik PMI dla polskiego przemysłu (pokazujący koniunkturę w tym obszarze) w czerwcu wyniósł zaledwie 44,4. To bardzo mało – ostatnio tak niski poziom notowany był w drugim miesiącu pandemii COVID-19. Wcześniej nastroje przedsiębiorców były tak złe pod koniec 2008 r.

Banki zaostrzają kryteria

„Sierpniowy Miesięczny Indeks Koniunktury Polskiego Instytutu Ekonomicznego oraz Banku Gospodarstwa Krajowego po raz pierwszy od lutego br. spadł poniżej poziomu neutralnego, a co więcej jest aż o 12,3 pkt niższy niż w sierpniu ub.r. Od kwietnia MIK wykazuje tendencję spadkową (…). Nic nie wskazuje na to, aby spadkowa tendencja MIK miała się zdecydowanie odwrócić. Spowolnienie gospodarcze wraz z rosnącą inflacją będą prawdopodobnie wpływać na dalsze pogarszanie się nastrojów firm w kolejnych miesiącach” – napisała w komentarzu do raportu PIE Anna Szymańska, analityk w Zespole Foresightu Gospodarczego Polskiego Instytutu Ekonomicznego.

Raport ujawnia słabe nastroje także, jeśli chodzi o dostęp do finansowania zewnętrznego. Tylko 4 proc. polskich firm uznaje, że o finansowanie jest łatwiej, 55 proc. nie zauważyło zmian, a 36 proc. twierdzi, że jest trudniej (w tym „zdecydowanie trudniej” – 15 proc.).

W tym samym kierunku idzie najnowszy raport Narodowego Banku Polskiego prezentującego sytuację na rynku kredytowym opublikowany w lipcu. Zgodnie z ankietą banki nieco zaostrzyły kryteria przyznawania finansowania, jednocześnie mocno spadł popyt ze strony przedsiębiorców.

W II kwartale banki najbardziej zaostrzyły kryteria przyznawania kredytów hipotecznych i konsumpcyjnych. Przedsiębiorstwa mają nieco lepiej, bo tu kryteria (według ankiety NBP) pogorszyły się, ale w mniejszym stopniu niż w przypadku konsumentów. Najgorzej mają ci, którzy poszukują finansowania długoterminowego.

– Większość warunków udzielania kredytów dla przedsiębiorstw nie została zmieniona. Pojedyncze banki wydłużyły maksymalny okres kredytowania (procent netto: 8 proc.), ale również zmniejszyły maksymalną kwotę kredytu (-6 proc.) – wynika z raportu NBP.

Nie oznacza to, że każda firma traktowana jest tak samo. Wiele zależy od branży, w której działa. Banki najbardziej negatywnie (a co za tym idzie – są najbardziej powściągliwe w udzielaniu finansowania) podchodzą do następujących branż: deweloperzy mieszkaniowi, przetwórstwo i produkcja żywności (w tym branża drobiarska), handel detaliczny, pozostałe usługi (z wyłączeniem turystyki i kultury, rozrywki, rekreacji).

Badanie NBP stwierdza jednak stopniowe hamowanie negatywnego sentymentu instytucji finansowych do udzielania finansowania. Czy taki trend utrzyma się w kolejnych miesiącach? Odpowiedź na to pytanie nie jest dziś możliwa.

Czego szukają firmy?

Wraz z pogarszającymi się warunkami finansowymi i sytuacją gospodarczą spada także popyt na finansowanie. Większy popyt na finansowanie w porównaniu do I kwartału br. miały tylko duże firmy (chodzi o finansowanie krótkoterminowe).

Bardziej szczegółowa analiza pokazuje jednak kilka ciekawych zjawisk. Po pierwsze, firmy zdecydowanie rezygnują z finansowania inwestycji, po drugie, z finansowania fuzji i przejęć. Negatywnie na popyt wpływają także ostrzejsze kryteria przyznawania kredytów.

Z drugiej jednak strony raport NBP pokazuje, że przedsiębiorstwa aktywniej poszukują kredytów w innych bankach. Szczególnie dotyczy to finansowania zapasów i kapitału obrotowego oraz finansowania związanego z restrukturyzacją długu. Wniosek? Przedsiębiorstwa szykują się na gorsze czasy, poprawiając elastyczność po stronie finansowej – zarówno, jeśli chodzi o dostęp do pieniędzy, jak i ograniczając koszty już posiadanego finansowania.

Dodatkowo większą atrakcyjnością cieszą się usługi faktoringowe. Zdaniem banków rosną zatory płatnicze, co sprawia, że przedsiębiorstwa są gotowe na obniżenie marż (faktoring przecież kosztuje) w celu poprawy płynności finansowej.

Więcej informacji na temat kondycji finansowej polskich przedsiębiorstw daje raport Bankowego Funduszu Gwarancyjnego o stanie sektora bankowości. Najnowszy pokazuje dane z końca czerwca. Pierwszy wniosek z jego analizy jest pozytywny – sektor bankowy ma się dobrze, a także nie widać żadnych negatywnych trendów w obszarze przedsiębiorstw.

W czerwcu zwiększył się poziom depozytów dużych firm (do ponad 152 mld zł ze 145 mld zł w maju), chociaż spadł poziom depozytów sektora MSP (z 235,7 mld zł do 232,8 mld zł). Dla porównania w czerwcu 2021 r. depozyty te wynosiły odpowiednio 124,2 mld zł w przypadku dużych i 216,1 mld zł w przypadku małych i średnich firm. W czerwcu zwiększył się też ogólny wolumen kredytów udzielonych przedsiębiorstwom z 362,4 mld zł w maju do 364,6 mld zł. Rok wcześniej było to niecałe 320 mld zł.

Mimo wyższego oprocentowania finansowania banki zanotowały… polepszenie jakości udzielonych kredytów w przypadku przedsiębiorstw z 6,9 do 6,8 proc. (im mniej, tym lepiej). Rok temu odsetek ten wynosił 8,9 proc. W czerwcu praktycznie nie zmienił się wolumen kredytów zagrożonych.

Rośnie niepewność, czas na rozwiązania

Podobnie jak w czasie pandemicznego dołka problemem dla polskich firm jest rosnąca niepewność co do wypłacalności kontrahentów. To prowadzi do zatorów płatniczych i jeszcze bardziej pogarsza kondycję finansową firm. W 2020 r. sytuację uratowała Tarcza Finansowa PFR – która nie tylko była zastrzykiem gotówki do przedsiębiorstw, ale także wymagała od nich spełnienia szeregu warunków, co w dużej mierze doprowadziło do odetkania zatorów płatniczych.

Jak wynika z danych Centralnego Ośrodka Informacji Gospodarczej, w ciągu pierwszych sześciu miesięcy br. niewypłacalność ogłosiło 1059 firm, z czego 197 ogłosiło upadłość, a pozostałe postępowanie restrukturyzacyjne. Rok temu w tym okresie niewypłacalność ogłosiło… 1061 firm – z czego 201 ogłosiło upadłość. Różnic praktycznie nie widać. Co ciekawe, KRD podaje, że prawie 36 proc. firm, które ogłosiły niewypłacalność, miały problemy już na dwa lata przed tym faktem – nie regulowały wówczas terminowo swoich zobowiązań. Przez poprzedni rok takie problemy miała już niemal połowa przedsiębiorstw. „Zaskakująca” była niewypłacalność tylko nieco ponad 40 proc. podmiotów (opóźnienia w płatnościach na maksymalnie trzy miesiące przed ogłoszeniem niewypłacalności).

KRD podaje, że najbardziej zadłużony obecnie jest przemysł (8,3 mln zł). Niechlubne miejsce na podium zajęły też handel (6,4 mln zł) oraz transport i gospodarka magazynowa (5,7 mln zł). Wyjątkowo duże zaległości w I półroczu br. pozostawiła po sobie także branża zajmująca się targami, wystawami i konferencjami (5,6 mln zł).

Kolejne argumenty za tym, że płynność finansowa firm na razie nie jest zagrożona, ma Polski Instytut Ekonomiczny. Trudności z dostępem do finansowania nasilają się w prawie wszystkich badanych sektorach (z wyłączeniem branży TSL). W najnowszym raporcie ogólna płynność finansowa przedsiębiorstw jest lepsza niż w lipcu br. i praktycznie taka sama jak w ubiegłym roku. – Niemniej ogólny wydźwięk badania (osłabienie sprzedaży i nowych zamówień, przy rosnących kosztach) sugeruje, że w drugiej połowie roku pogarszać się będzie kondycja przedsiębiorstw – podsumowuje Piotr Dmitrowski, menedżer Zespołu Analiz Makroekonomicznych i Rynków Finansowych w Departamencie Badań i Analiz BGK.

Zatory płatnicze, zdaniem PIE, są dla firm w sierpniu mniejszym problemem, niż były w kwietniu czy maju. Dodatkowo są mniejszym wyzwaniem niż chociażby niedostępność pracowników, koszty energii czy niepewność sytuacji gospodarczej. Większym problemem są także koszty finansowania. Branża, która najbardziej zwraca uwagę na zatory, to TSL.

W sierpniu ponad połowa firm badanych przez PIE (55 proc., spadek o 1 pp. w porównaniu z lipcem) uznała, że dostęp do finansowania zewnętrznego się nie zmienił. Natomiast odsetek wskazań na trudniejszy dostęp wzrósł o 3 pp. m/m i wynosi 36 proc. Na trudniejszy dostęp do finansowania zewnętrznego w sierpniu narzekają przede wszystkim firmy małe (40 proc., wzrost aż o 11 pp. m/m), zaś najmniej duże 23 proc. (w lipcu było 27 proc.).

W sierpniu wszystkie branże, za wyjątkiem budowlanej (39 proc. wskazań, było 46 proc.), zanotowały pogorszenie dostępu do finansowania zewnętrznego. Na utrudnienia najbardziej narzekają firmy usługowe (44 proc., wcześniej było 41 proc.). Najwyższy wzrost m/m odsetka wskazań na utrudnienia wystąpił w firmach TSL – o 7 pp. względem lipca.

Poprawa płynności finansowej w sierpniu była odwrotem od trendu zapoczątkowanego w kwietniu. Eksperci jednoznacznie nie tłumaczą tego zjawiska. Jednym z wytłumaczeń może być gromadzenie środków na „ciężkie czasy” – wraz ze spadającymi zamówieniami firmy przestały kupować surowce. Nastroje są jednak kiepskie. Według PIE w handlu, produkcji i w sektorze TSL przeważają obecnie nastroje negatywne. Największy spadek nastrojów w skali miesiąc do miesiąca obserwujemy w TSL (-11,6 pkt) oraz w produkcji (-6,8 pkt). Jedynie w budownictwie nastąpił niewielki wzrost wskaźnika koniunktury m/m (+4,2 pkt). W sierpniu najniższy wskaźnik koniunktury zanotowano w sektorze TSL (94 pkt). Wskaźnik koniunktury poniżej wartości neutralnej odnotowano również dla handlu (97,5 pkt) i produkcji (96,6 pkt).

Co nas czeka w III kwartale

Wszystkie prognozy wskazują na to, że zbyt ciekawie nie będzie. III kwartał będzie prawdopodobnie najgorszy, jeśli chodzi o sytuację w gospodarce, a co za tym idzie, jeśli chodzi o dostępność finansowania. Mimo że cykl podwyżek stóp procentowych prawdopodobnie dochodzi do końca (mówił o tym wielokrotnie Adam Glapiński, prezes NBP, tym razem dodatkowym argumentem „za” jest hamujący wzrost inflacji oraz zwalniająca gospodarka), to banki szykują dalsze ograniczanie akcji kredytowej. Najgorzej będą miały duże firmy – zdecydowana większość banków deklaruje zaostrzenie kryteriów przyznawania finansowania zarówno krótko-, jak i długoterminowego. W przypadku sektora MSP będzie nieco lepiej, ale i tak kryteria będą nieco ostrzejsze.

W ślad za chłodniejszym podejściem banków wyhamuje także popyt na finansowanie. Zarówno duże, jak i małe firmy – popyt na nowe produkty będzie niższy.

Potwierdza to najnowszy raport o PMI polskiego przemysłu. – Firmy zajmują bardziej defensywne podejście, biorąc pod uwagę spodziewaną kontynuację obecnego spowolnienia – piszą eksperci S&P. Co ważne, obecna sytuacja nie jest niespodziewana. Przypomnijmy, w III i IV kwartale 2021 r. polskie firmy masowo budowały zapasy, głównie z powodu nadchodzącej inflacji. Dziś korzystają z tego, zmniejszając zamówienia. W skali całej gospodarki prowadzi to do niższej produkcji, ale zmniejsza też presję na poszukiwanie środków na zakup znacznie droższych produktów. – Firmy redukują zapasy dóbr częściowo przetworzonych i surowców. Spadek jest najszybszy od kwietnia 2020 r. – informują analitycy S&P. Wraz ze spadającymi cenami surowców może to w dłuższym terminie wyjść na dobre – jeśli tylko gospodarka zarówno Polski, jak i Europy (szczególnie Niemiec) nie wpadnie w duży kryzys, a nie tylko chwilowe spowolnienie.

---

Jakich produktów finansowych dziś firmy potrzebują najbardziej

Autor komentarza: Jakub Fulara, kierownik Zespołu Funduszy UE i Programów Publicznych, Bank Pekao S.A.

Okres pandemii nie sprzyjał inwestycjom – w niepewnych czasach firmy niechętnie podejmują ryzyko, które może się wiązać z dodatkowymi kosztami w sytuacji i tak już obniżonych przychodów. Wzrosło natomiast zainteresowanie kredytami obrotowymi oraz pożyczkami płynnościowymi, które pozwalają na utrzymanie płynności finansowej i regulację podstawowych płatności, takich jak pensje dla pracowników, koszty księgowości czy opłacanie faktur. Wielu przedsiębiorców poszukuje finansowania, problem jednak stanowi zabezpieczenie kapitału – nie każdy bowiem jest zainteresowany założeniem hipoteki. Właśnie ze względu na to największą popularnością cieszą się produkty zabezpieczone gwarancjami Banku Gospodarstwa Krajowego i Europejskiego Funduszu Inwestycyjnego – przedsiębiorcy chętnie korzystają z pomocy publicznej, aby przeczekać trudniejszy okres. Do najczęściej wybieranych zaliczyłbym pożyczki ekspresowe zabezpieczone gwarancją BGK de minimis oraz kredyty obrotowe zabezpieczone gwarancją EFI EaSI, które pozwalają, przy spełnieniu minimalnych wymagań, uzyskać finansowanie na bieżące zobowiązania.

---

Łatwe wnioskowanie o produkty finansowe

Autor komentarza: Łukasz Rozlach, wiceprezes zarządu Comarch Finance Connect

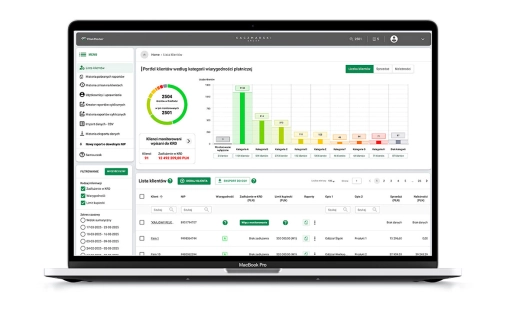

Wśród małych i średnich przedsiębiorców wciąż panuje przekonanie, że wnioskowanie o produkty finansowe i ich obsługa to trudne i nieintuicyjne czynności. Wynika to przede wszystkim z dotychczasowego podejścia instytucji finansowych, które skupiają się na rozwoju własnych portali do obsługi klienta głównie w obszarze własnych produktów, a przecież życie przedsiębiorcy to nie tylko przelewy i kredyty. Rozwój branży fintech, którego jesteśmy częścią, czyli dostęp do nowoczesnych produktów finansowych pochodzących już nie tylko z banków, jest odpowiedzią na te wyzwania.

Naszym celem jest maksymalizacja efektu związanego z automatyzacją i wsparciem przedsiębiorcy tam, gdzie banki nie mają dostępu, czyli w obszarze procesów finansowo-księgowych. Mamy tutaj szczególnie na uwadze systemy z grupy Comarch ERP, które swoją ofertą pokrywają mikro, średnie i duże firmy.

Wychodzimy naprzeciw przedsiębiorcy MSP, który znajdzie na platformie Apfino rozwiązania wspierające go w dbaniu o płynność finansową biznesu, automatyzację procesów związanych z obsługą produktów finansowych oraz dostęp online do danych zawartych w systemach Comarch ERP.

---

Ubezpieczenie flot aut i niespotykany wzrost wartości pojazdów używanych

Autor komentarza: Grzegorz Waszkiewicz, członek zarządu Krajowego Biura Obsługi Roszczeń Ubezpieczeniowych, twórca marki BezpieczenstwowBiznesie.pl

Zwykle na stabilnym rynku auta, które się starzeją, tracą na wartości. Od kilku miesięcy, kiedy po pandemii zaczęło brakować nowych samochodów, trend się odwrócił. Klienci rzucili się na pojazdy używane i przez to wycena aut, które po pierwszym roku traciły na wartości, jest dziś większa o 20–30 proc. niż faktura zakupu przed rokiem. Oczywiście wpływa to na koszt ubezpieczenia, która wynika z sumy ubezpieczenia, czyli bieżącej wartości pojazdu. Są oczywiście profesjonalne systemy wyliczające tę wartość po parametrach auta, jednak czerpią one dane z rynku, a rynek zmienia się z tygodnia na tydzień, więc ich wiarygodność spadła. Firma leasingowa musi zabezpieczyć swój kapitał, zatem przymusza leasingobiorcę na samym początku do ubezpieczenia AC według wartości fakturowej, a w kolejnych latach według wspomnianych taryfikatorów. I tu pojawia się problem. Z punktu widzenia użytkownika i ubezpieczyciela ważne, aby właściwie skalkulować wartość, bowiem tylko odpowiednio wysokie odszkodowanie pozwoli na zakup kolejnego pojazdu lub pokrycie rzeczywistych kosztów naprawy. Oprócz samych aut rosną również stawki godzinowe w warsztatach i ceny części zamiennych.

Co zatem robić? Ubezpieczenie floty pojazdów to tak naprawdę jedna umowa z towarzystwem, która pozwala wynegocjować stabilne, gwarantowane stawki na cały okres jej trwania. Jednak w miarę ubezpieczania kolejnych aut w ciągu trwania danej umowy za każdym razem należy sprawdzać wartości transakcyjne innych, podobnych aut na rynku i na bieżąco, w momencie wystawiania polisy, korygować z ubezpieczycielem sumy ubezpieczenia w AC. Nie zapominajmy, że w umowie generalnej z ubezpieczycielem można ustalić specjalną ścieżkę likwidacji szkód oraz przydzielić opiekuna w zakresie ustalonej z góry procedury likwidacyjnej.

Więcej możesz przeczytać w 9/2022 (84) wydaniu miesięcznika „My Company Polska”.