Na nieterminowe płatności – faktoring

Mimo dobrej koniunktury gospodarczej wyniki badań i analizy ekonomiczne wskazują, że zatory płatnicze wciąż są poważnym problemem polskich firm. Jak ich uniknąć?

Badanie firmy Euler Hermes wskazuje, że w 2017 r. upadło o 12 proc. więcej firm niż rok wcześniej. Niemal 30 proc. firm upada w pierwszym roku działalności, a blisko 70 proc. – po ok. 5 latach. W pierwszym przypadku porażka może być skutkiem nieprzewidzianych barier napotkanych na progu działalności. Jedną z przyczyn upadłości firmy po kilku latach działania może być brak kontroli nad przepływem gotówki. Nieterminowe opłacanie faktur przez kontrahentów często skutkuje problemami z płynnością finansową, co szybko może doprowadzić do upadłości.

Większość firm w Polsce to jednoosobowe działalności gospodarcze zajmujące się handlem i usługami (raport GUS za 2017 r.). Działalność ta opiera się głównie na relacjach z klientami i odbiorcami. Jest wiele przykładów firm, które na relacjach szybko „rozwinęły skrzydła” i równie szybko upadły przez brak możliwości odzyskania zaległych płatności od „zaprzyjaźnionych” klientów.

Jak ustrzec się przed takim scenariuszem i wprowadzić dyscyplinę płatniczą przy zachowaniu dobrych relacji? Jednym z rozwiązań jest faktoring. Mechanizm jego działania wytłumaczę na przykładzie firmy zajmującej się sprzedażą hurtową galanterii skórzanej.

Na początku firma ograniczała działalność do rynku lokalnego. Wysoka jakość wyrobów i przystępne ceny spowodowały jednak, że sieć stałych odbiorców szybko się zwiększyła. Dążąc do ograniczenia rosnących kosztów produkcyjnych, właściciele zaczęli szukać dostawców za granicą i importować skóry z Azji.

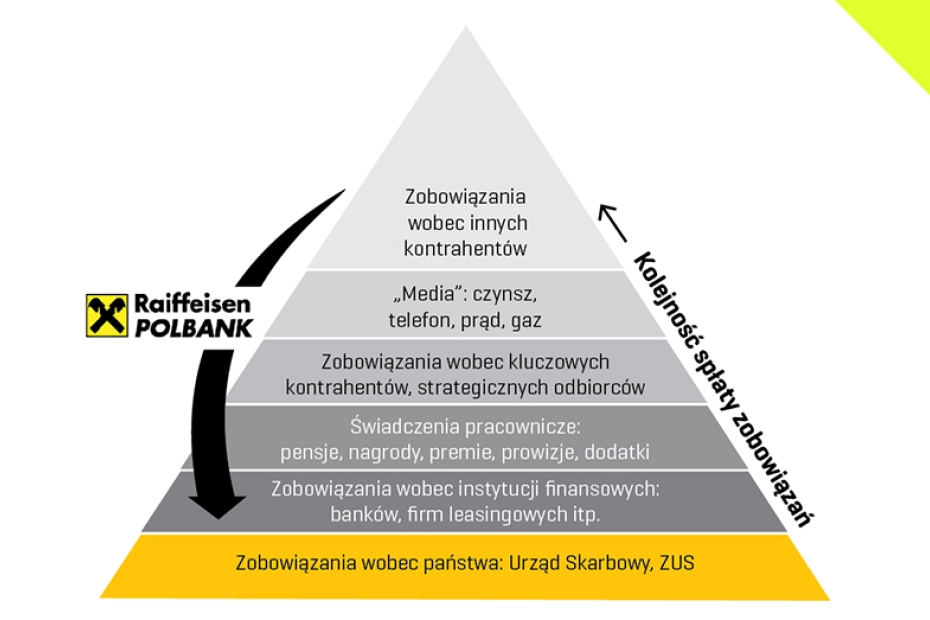

Bankowy kredyt obrotowy szybko okazał się niewystarczający wobec coraz dłuższych terminów płatności oczekiwanych przez odbiorców. Dynamiczny rozwój i rosnąca sprzedaż zmuszały właścicieli do ciągłego sprawdzania przeterminowanych płatności. Pracownicy gros czasu poświęcali na dzwonienie z pytaniem o planowany termin zapłaty za przeterminowane faktury, zamiast budować relacje. Były to jednak czynności konieczne wobec odbiorców, których lista priorytetów spłaty zobowiązań wyglądała jak na rysunku powyżej.

Dodatkowo, właściciele firmy importowali coraz większe ilości skór, których cena była tym korzystniejsza, im szybciej następowała zapłata.

O ile nasz klient był strategicznym dostawcą swoich klientów, znajdował się na 4. miejscu listy. Trafiał jednak na koniec kolejki, jeśli odbiorcą było np. duże centrum handlowe, na którym bardzo mu zależało...

Rozwiązaniem okazały się faktoring pełny Plus i faktoring odwrotny.

Pierwszy, dzięki przeniesieniu należności na bank, „przesunął” spłaty faktur od odbiorców ze zobowiązań wobec dostawców na poziom zobowiązania wobec instytucji finansowych. Cechą tego produktu jest przeniesienie odpowiedzialności braku zapłaty na bank. Klient scedował zatem kontrolę nad płatnościami i wprowadzenie dyscypliny płatniczej kontrahentów na bank, samemu koncentrując się na nowych rynkach i relacjach. Bank, w ramach obsługi faktoringowej, bada kondycję finansową nowych kontrahentów, dając klientowi pewność ich wypłacalności teraz i w przyszłości.

Drugi produkt – faktoring odwrotny – wzmocnił pozycję klienta w oczach zagranicznych dostawców i pozwolił uzyskać preferencyjne warunki cenowe. Klient wysyła do banku faktury dostawców, bank spłaca zobowiązania klienta przed terminem płatności, dając mu pole do negocjowania niższych cen. Klient spłaca zobowiązanie wobec banku później i korzysta z dodatkowego finansowania.

Rozwiązania te nie są skomplikowane, a korzyści szybko odczuwalne. Obsługa faktoringu odbywa się w całości online, również za pośrednictwem aplikacji mobilnej smart factoR.

21 proc. wszystkich klientów faktoringowych w Polsce korzysta z naszych usług. Aż 92 proc. klientów w tegorocznym badaniu satysfakcji (VOC) wyraziło wysoki i bardzo wysoki poziom zadowolenia z usług Raiffeisen Polbank.

Joanna Traczyk, Specjalista ds. Wsparcia Sprzedaży Faktoringu, Raiffeisen Polbank

Chcesz wiedzieć więcej? Zadzwoń: 22 347 77 66