Pierwszy biznes w Polsce. Problemy z kosztami i pracownikami [DUŻY RAPORT]

Oto 10 TOP 10 informacji z całego raportu, które warto zapamiętać:

- Polskie startupy najczęściej funkcjonują w modelu B2B, z czego 39 proc. kieruje swoją ofertę do dużych firm i korporacji, a kolejne 25 proc. celuje w małe firmy. W sumie w modelu B2B funkcjonuje zatem niemal dwie trzecie krajowych startupów. Znacząco mniej – bo już tylko 11 proc. działa w formule direct to consumer (B2C).

- Jedynie 7 proc. startupów w momencie badania odczuwało spadek zainteresowania inwestorów zagranicznych polskim rynkiem. Znacznie większa część (38 proc.) takiego negatywnego trendu jeszcze nie odczuła. Więcej niż co drugi startup udziela jednak odpowiedzi „trudno powiedzieć”, co może oznaczać zwiastun zmiany tego trendu.

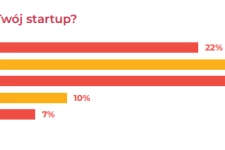

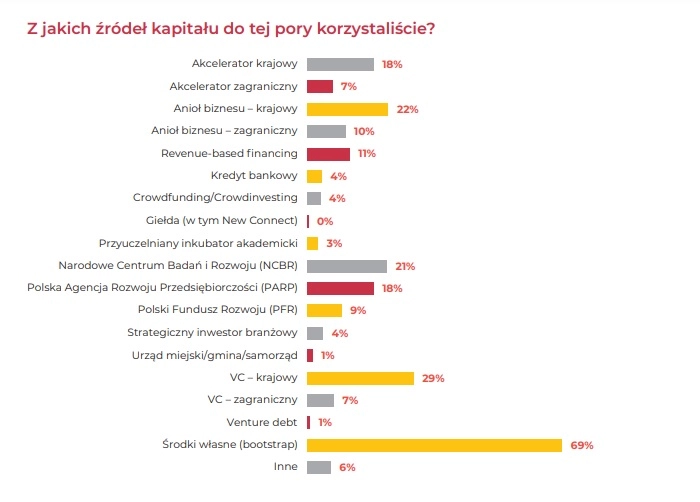

- Kluczową rolę na polskim rynku pierwszych biznesów odgrywają krajowe fundusze VC, z których kapitału skorzystało 28 proc. badanych startupów, a także rodzimi aniołowie biznesu, którzywsparli co piąty startup (22 proc.). Identyczny odsetek otrzymał finansowaniez Narodowego Centrum Badań i Rozwoju.

- Wśród startupów korzystających z zewnętrznego finansowania najwięcej jest takich, które mają za sobą tylko jedną rundę inwestycyjną – to aż dwie trzecie ankietowanych firm (67 proc.). Kwoty zebrane w ramach wszystkich dotychczasowych rund przez startupy wynoszą najczęściej między 1 a 2 mln PLN.

- Narracja dotycząca startupowej bańki przebija się już do świadomości polskich founderów. Częściej niż w połowie przypadków (55 proc.) zgadzają się z tezą, że na rynku istnieje bańka wycen startupów. Przeciwnego zdania jest 45 proc. pytanych.

- Główną barierą dla rozwoju pierwszych biznesów w Polsce są problemy z pozyskaniem pracowników, przy jednoczesnym szybkim wzroście kosztów ich zatrudnienia. Na ten aspekt zwraca uwagę aż 52 proc. startupów.

- W obliczu ostatnich kryzysów (czarnych łabędzi) blisko połowa polskich startupów (49 proc.) deklaruje, że koszty prowadzenia działalności wzrosły w sposób znaczący. Tych, którzy nie odnotowali wzrostu kosztów, jest 50 proc. Z kolei startupów, w których koszty uległy zmniejszeniu, jest śladowa liczba (tylko 1 proc. wskazań).

- Blisko dwie trzecie startupów ocenia, że zmiany wprowadzone w ramach Polskiego Ładu destabilizują ich biznes (62 proc.). Kolejne 28 proc. wskazuje, że nowe regulacje wymusiły na nich zmianę formy zatrudniania, a 13 proc., że ściąganie talentów zza granicy stało się dla nich trudniejsze.

- Blisko połowa krajowych startupów rozważa przeniesienie swojego biznesu na stałe poza Polskę, co oznaczałoby również wyprowadzkę swojej siedziby do innego kraju.

- O pozycję „polskiej Doliny Krzemowej” rywalizują ze sobą regiony: dolnośląski (z Wrocławiem) i mazowiecki (Warszawa). Trzecim regionem kraju z największą liczbą startupów jest Małopolska (Kraków).

Wyzwania przed firmami w 2023 roku

Pandemia, wojna w Ukrainie, inflacja i kryzys energetyczny odcisnęły znaczne piętno na niemal każdej gałęzi i rynek startupów nie jest tu wyjątkiem. Prawie połowa z nich odczuła znaczący wzrost kosztów prowadzenia działalności. Tych, którzy nie odnotowali wzrostu kosztów, jest 50 proc. Z kolei start-upów, w których koszty uległy zmniejszeniu, jest śladowa liczba (tylko 1 proc. wskazań). Dane te przynosi ostatni raport „Polskie startupy”, którego partnerem jest Polska Agencja Rozwoju Przedsiębiorczości. Z raportu wynika również, że jedynie 7 proc. pierwszych biznesów, w momencie badania, odczuwało spadek zainteresowania inwestorów zagranicznych polskim rynkiem. Znacznie większa część (38 proc.) takiego negatywnego trendu jeszcze nie odczuła.

Zgodnie z danymi z raportu „Polskie startupy” – przygotowanym przez Fundację Startup Poland – o pozycję „polskiej Doliny Krzemowej” rywalizują ze sobą regiony: dolnośląski (z Wrocławiem) i mazowiecki (Warszawa). Trzecim regionem kraju z największą liczbą start-upów jest Małopolska (Kraków).

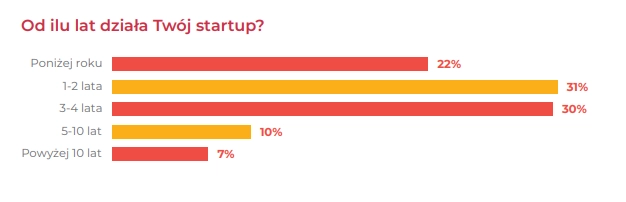

Pierwszy biznes, czyli przeciętny startup ma cztery lata

W 2022 roku polski rynek start-upów nadal tworzyły głównie młode firmy, ze stażem nieprzekraczającym czterech lat. Założycielami innowacyjnych firm byli najczęściej 30-latkowie (44 proc.), a najwięcej, bo aż jeden na pięć start-upów (21 proc.), powstało w województwie dolnośląskim. Zaraz za nim uplasowały się Mazowsze (20 proc.) i Małopolska (10 proc.). Co trzeci start-up został utworzony przez 20-latka, a jedynie 21 proc. firm przyznaje, że kobiety stanowią więcej niż połowę ich zespołu.

Dwie trzecie polskich start-upów swoje rozwiązania oferują klientom B2B. 39 proc. ankietowanych kieruje usługi do dużych firm i przedsiębiorstw, a 25 proc. – do małych podmiotów gospodarczych. Wśród start-upów – korzystających z zewnętrznego finansowania – najwięcej jest takich, które mają za sobą tylko jedną rundę inwestycyjną, co podkreśla 67 proc. firm. Kwoty zebrane w ramach wszystkich dotychczasowych rund przez start-upy wynoszą najczęściej między 1 a 2 mln zł. Jednocześnie aż 55 proc. założycieli deklaruje, że zauważa istnienie „start-upowej bańki”, uderzającej w poziom wycen polskich biznesów.

Pierwszy biznes to najczęściej spółki z ograniczoną odpowiedzialnością. Stanowią one aż 77 proc. uczestników rynku. Najczęściej firmy tworzone są przez 4-10 osób (36 proc. wskazań). Najwięcej, bo aż 69 proc. start-upów korzysta ze sprzedaży jako głównego źródła przychodów. 39 proc. swoje dochody opiera na licencjach.

Pieniądze na pierwszy biznes

Analitycy firmy GlobalData wyliczyli, że w pierwszym półroczu 2022 r. w Stanach Zjednoczonych zawarto nieco ponad 5,7 tys. umów finansowania startupów przez fundusze VC, a wartość tych transakcji wyniosła 123,1 mld USD. Mimo że amerykański rynek był najlepszy pod tym względem na świecie (odpowiadał za blisko 50 proc. globalnej kwoty finansowania VC w analizowanym okresie), to jego wartość spadła aż o 21,7 proc. Wolumen transakcji spadł z kolei o 19 proc. rok do roku. Szczególnie słaby pod tym względem był drugi kwartał br.

W Europie też jest coraz gorzej. Z danych Crunchbase wynika, że inwestycje w startupy w drugim kwartale br. skurczyły się o 14 mld USD w porównaniu ze szczytowym okresem i wyniosły 23,7 mld USD, co oznacza spadek o 38 proc. rok do roku. Większość rynkowych analiz europejskiego rynku startupów przywołuje głośny przykład szwedzkiej spółki Klarna, której spektakularny spadek wartości jest traktowany jako zwiastun problemów dla całego rynku. Wycena spółki w szybkim tempie skurczyła się z poziomu 42 mld USD, do zaledwie 6,7 mld.

Co się dzieje w Polsce? Pisaliśmy o tym w artykule Kto się z groszem nie liczy, tego bieda wyćwiczy - nowa rzeczywistość startupów w którym zwróciliśmy uwagę na dwa podstawowe trendy. To po pierwsze rosnące ryzyko zamknięcia kurka z pieniędzmy z instytucji państwowych, a po drugie trend widoczny w innych krajach świata, a mianowicie większa ostrożność inwestorów do wchodzenia w pierwsze biznesy.

Jak zwracają uwagę autorzy raportu Startup Poland, zmorą dla startupów jest tzw. luka kapitałowa – gdy startup boryka się z brakiem możliwości pozyskania kapitału na rozwój swojej firmy. - To z kolei ogranicza wiele prawdziwie innowacyjnych pomysłów, które jednak równocześnie niosą ryzyko dla inwestora. Z drugiej strony, nowe, przecierające szlaki pomysły nie będą się rozwijać bez inwestorów umiejących dostrzec ich potencjał i zaryzykować. Pojawiają się więc głosy, że w tę lukę kapitałową powinno wejść państwo, aby wesprzeć nowatorskie inicjatywy, nawet jeśli mogą się nie udać. Choć w tej kwestii zdecydowana większość startupów jest sceptyczna (70 proc.), to wciąż niemal co trzeci przychyla się do stwierdzenia, że inwestycje plasujące się w luce kapitałowej powinny być w przeważającej części finansowane ze środków publicznych. W Polsce brakuje dobrego ekosystemu wspierającego startupy na bardzo wczesnym – preseedowym etapie - tłumaczy Dariusz Żuk, CEO AIP Seed, założyciel Akademickich Inkubatorów Przedsiębiorczości (AIP).

Pierwsze biznesy nie generują przychodów?

Proporcja firm prowadzących już komercyjną sprzedaż do tych, które jeszcze nie zarabiają na swoim produkcie, jest różna w zależności od branży. Te o większym progu wejścia, np. spółki deeptechowe, pracujące nad bardzo zaawansowanymi technologiami, wymagają nieraz dłuższego czasu, aby przejść do fazy komercjalizacji biznesu.

Firmy zapytane o ten wątek przez Fundację Startup Poland w większości wskazują jednak, że przychody uzyskują, a zdecydowana większość z nich notuje wyższe wpływy niż przed rokiem (kiedy z kolei wyniki były lepsze niż w roku 2020). Największa grupa badanych (40 proc.) odnotowuje przychody nieco lepsze niż w 2021 r., a 20 proc. – znacznie większe. Mniej, bo tylko 7 proc. wskazuje, że owszem, spółka osiągała przychody, ale niższe niż przed rokiem.

Co trzeci badany startup nie notował w tym roku żadnych zarobków (33 proc.). Warto zauważyć, że proporcja ta nie zmieniła się zbytnio w ciągu ostatniego roku (wówczas 32 proc. pytanych deklarowało brak wpływów).

Nadchodzące wyzwania dla startupów

Jak wynika z raportu, obecnie główną barierą dla rozwoju start-upów w Polsce są problemy z pozyskaniem pracowników, przy jednoczesnym szybkim wzroście kosztów ich zatrudnienia. Na ten aspekt zwraca uwagę aż 52 proc. startu-pów. Kolejnymi wyzwaniami będzie adaptacja do nowych warunków prawnych. Blisko jedna trzecia start-upów (28 proc.) wskazuje, że nowe regulacje wymusiły na nich zmianę formy zatrudniania, a 13 proc., że ściąganie talentów zza granicy stało się dla nich trudniejsze.

Rynek start-upów, jak i pozostałe segmenty polskiej gospodarki, staje przed licznymi wyzwaniami, będącymi efektem między innymi kilku, równolegle występujących kryzysów, tzw. „czarnych łabędzi”. Choć na tę chwilę zaledwie 7 proc. biznesów odczuło odpływ zagranicznych inwestorów, spodziewać się należy, że ten trend, podobnie jak w innych krajach, jeszcze się nasili. Warto zatem wspierać młode, szybko rozwijające się firmy, które dzięki swojej innowacyjności mogą stać się motorem nowoczesnej gospodarki.

W ramach programu Fundusze Europejskie dla Polski Wschodniej (FEPW) na pomoc w rozwoju będą mogły liczyć także start-upy. Programy inkubacji będą realizowane przez wyspecjalizowane ośrodki innowacji, działające w partnerstwie z innymi podmiotami ekosystemu wsparcia przedsiębiorczości start-upowej (m.in. uczelnie, fundusze VC, instytucje otoczenia biznesu, przedsiębiorcy).

25 stycznia odbyło się pierwsze posiedzenie Komitetu Monitorującego programu Fundusze Europejskie dla Polski Wschodniej 2021-2027, na którym przyjęto m.in. kryteria wyboru projektów w konkursie o dotację dla start-upów – „Platformy startowe dla nowych pomysłów”.

Technologie w biznesie górą

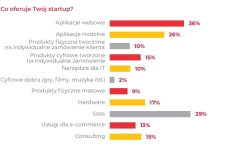

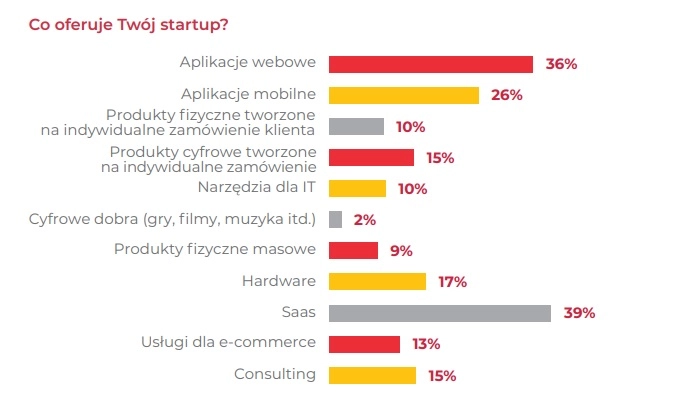

Zauważalnie wysokie inwestowania uzyskują obecnie firmy z sektora technologii, a wśród nich przodują te – zapewniające rozwiązania w obszarach: energetyki (OZE), cyberbezpieczeństwa, termomodernizacji, ESG, „zielonych” technologii, blockchain, VR, rozwiązań chmurowych, medtech, edtech oraz fintech. Dwie trzecie start-upów oferuje aplikacje. Poproszeni o wskazanie trzech słów kluczowych, najlepiej oddających charakter głównej usługi lub produktu, ankietowani najczęściej wymieniali: AI i machine learning (21 proc.), produktywność i zarzadzanie (14 proc.), analitykę – research tools, business intelligence (13 proc.), HRtech i HR tools, medtech (w obu przypadkach po 12 proc.), usługi finansowe – fintech lub insurtech oraz Big Data (10 proc.).

Pierwsze firmy poproszone o wskazanie trzech słów kluczowych najlepiej oddających charakter głównej usługi lub oferowanego produktu startupy najczęściej wymieniały: AI i machine learning (21 proc.), produktywność i zarządzanie (14 proc.), analitykę – research tools, business intelligence (13 proc.), HRtech i HR tools, medtech (w obu przypadkach po 12 proc.), usługi finansowe – fintech lub insurtech oraz big data (10 proc.).

Jeśli chodzi o modele przychodowe, to przede wszystkim króluje sprzedaż (np. treści i reklam, produktów i usług). W takim modelu zarabia blisko 70 proc. polskich startupów. Drugim najczęściej wybieranym modelem przychodowym (39 proc.) jest licencjonowanie (np. technologii, praw itp.).

Historia Cleanstock

Przykładem firmy łączącej dwa z najchętniej wspieranych obszarów, tj. nowoczesne technologie z zielonymi rozwiązaniami, jest założony przez kobiety (Izabelę Klusek oraz Elżbietę Häuser-Schöneich) Cleanstock. Ich pierwszy, wspólny biznes oferuje rozwiązanie o tej samej nazwie, będące systemem informatycznym, który pozwala przedsiębiorstwom kompleksowo zarządzać wszystkimi aspektami związanymi z energią elektryczną. Firmy, które posiadają własne źródła wytwarzania energii, dzięki rozwiązaniu Cleanstock zyskują dostęp do wiarygodnych danych o produkcji i konsumpcji energii, obliczanych i prezentowanych w dowolnych interwałach czasowych, bilansie energetycznym, czy pozostawionym śladzie węglowym. System zapewnia także całościową obsługę procesu: począwszy od założenia spółdzielni energetycznej, poprzez przyłączanie jej kolejnych członków, rozliczanie opłat, obsługę zgłoszeń serwisowych, personalizowane porady energetyczne i rankingi. Podobne rozwiązanie stworzyła firma SELECTRIN – pozwala ono na kompleksowe i zautomatyzowane zarządzanie kosztami i zużyciem energii w firmie. Ujednolica podejście do zarządzania energią w każdym przedsiębiorstwie, bez względu na jego wielkość, umożliwiając podejmowanie trafnych decyzji biznesowych w każdym z następujących obszarów: monitoring, zakupy, finanse, inwestycje. Oba oprogramowania znacząco ułatwiają kontrolę energetyczną innym podmiotom, przyczyniając się m.in. do poprawy ich efektywności energetycznej.

Cel biznesów: poprawa komfortu życia

Innowacyjne rozwiązania, proponowane przez start-upy, zaczynają się od pomysłu, a ten najczęściej pochodzi od obserwacji rzeczywistości i dostrzegania w niej niezagospodarowanych obszarów. Od kilku lat polski rynek podbijają popularne aplikacje podcastowe, biblioteki e-booków i audiobooków, które znacznie ułatwiają dostęp do literatury. To często pierwszy biznes osób, które chcą wykorzystać swoje umiejętności i zdolności. Co jednak z osobami głuchymi i z niepełnosprawnością słuchową? To pytanie zadała sobie Migoteka. Od tego spostrzeżenia rozpoczęła się praca nad aplikacją skierowaną do miłośników książek, posługujących się językiem migowym. Dostępne dzisiaj migobooki przyczyniają się do wyrównania szans osób niesłyszących w dostępie do edukacji i wspierania ich samodzielności, a samo rozwiązanie zapobiega wykluczeniu głuchych i przeciwdziała dyskryminacji.

Z kolei Okiday pomyślał o jakości życia najmłodszych, którzy często nie najlepiej znoszą podróże. Start-up z dziedziny motoryzacji stworzył modułowe podnóżki do dziecięcych fotelików samochodowych, które podnoszą nie tylko komfort podróży, ale także ich bezpieczeństwo. Produkt wspiera utrzymanie prawidłowej postawy siedzącej dzieci i redukuje problem drętwienia nóg u najmłodszych podróżnych.

Medyczne innowacje w startupach

Medycyna kocha start-upy, a start-upy medycynę. Innowacyjne rozwiązania bardzo często dotyczą właśnie obszaru zdrowia, a startu-py, z uwagi na swoją specyfikę, przyczyniają się do sprawnego wprowadzania na rynek naprawdę ważnych i potrzebnych rozwiązań, które mają szansę szybko rozwinąć się na znaczącą skalę.

Recogify to start-up z obszaru Medical Imaging, który wspomaga lekarzy w przesiewowej diagnostyce chorób oczu na podstawie cyfrowych zdjęć oka. Sztuczna inteligencja, wykorzystywana w stworzonym przez firmę oprogramowaniu, pozwala wykryć zmiany takie jak na przykład retinopatia cukrzycowa, jaskra czy degeneracja plamki żółtej. Ideą, jaka towarzyszyła twórcom w budowaniu firmy, była chęć uratowania wzroku wielu pacjentów, którzy mogli mieć dotychczas utrudniony dostęp do ochrony zdrowia.

Przesiewową diagnozę chorób ułatwia również Spectrum Insights, MedTech zorientowany na wykrywanie chorób demencyjnych, z naciskiem na Alzheimera. Szybka diagnoza jest szansą na powstrzymanie rozwoju schorzenia i poprawę jakości życia pacjentów. Technologia obiektów dźwiękowych oraz sztuczna inteligencja ułatwiają wykrycie choroby na wczesnym jej etapie, a jest to możliwe dzięki wykorzystaniu głosu jako biomarkera.

Pierwszy biznes w branży B2B

Rozwiązania z zakresu B2B, dominujące na polskim rynku start-upów, to szerokie spektrum obszarów biznesowych z przestrzenią na innowacje. Od złożonego zarządzania firmą, po kontakty z klientem – możliwości jest nieskończenie wiele. Fonseka IT swoją niszę znalazła w bezpieczeństwie spotkań online, które na stałe już wkroczyły do środowiska biznesu. Opracowana przez start-up platforma usługowa VOTEKA, umożliwia prowadzenie spotkań online o charakterze biznesowym oraz decyzyjnym i wykorzystuje technologię biometrii głosowej. Pozwala ona na ciągłą weryfikację i identyfikację uczestnika spotkania online również wtedy, kiedy obraz z kamery jest niedostępny. Biometria głosu jako jedyna pozwala także na uwierzytelnienie konkretnych, wypowiadanych przez uczestnika spotkania treści.

A co ze sprawnym podpisywaniem umów? Legalspot stworzyło platformę, umożliwiającą automatyzację skalowalnych czynności, realizowanych przez działy prawne przedsiębiorstw. Automatyzacja ta dotyczy w głównej mierze cyklu generowania i podpisywania umów. Rozwiązanie w ciągu kilkunastu minut pozwala automatycznie: wygenerować, obiegowo potwierdzić z pozostałymi działami firmy treść danej umowy oraz finalnie, zdalnie przekazać umowę do elektronicznego podpisu. Usprawnia w ten sposób złożony i czasochłonny proces kontraktacji.

Przeczytaj także: Oto pomysł na biznes