Euler Hermes: zacznijmy ubezpieczać faktury. Twój kontrahent może ogłosić niewypłacalność

Rozwijająca się inwazja Rosji na terytorium Ukrainy będzie miała znaczący, trudny dziś do oszacowania, wpływ na sytuację makroekonomiczną regionu, w tym przede wszystkim na relacje biznesowe między firmami. Przed nami mozolna, wyboista rzeczywistość, w dobie inflacji, drożyzny, rosnących stóp procentowych i innych problemów makroekonomicznych związanych z sytuacją na Ukrainie. Firmy zdążyły zdyskontować już efekty ubiegłorocznego ożywienia, a przed nimi więcej wyzwań niż pozytywnych zaskoczeń. Czeka nas koniec programów pomocowych i zacieśnianie polityk fiskalnych w poszczególnych krajach, presja inflacyjna w energii i surowcach oraz w kosztach transportu. Ryzyko polityczno-gospodarcze w Europie jest obecnie jednym z największych od czasów konfliktu na Bałkanach. Wszystko wskazuje na to, że biznes i relacje handlowe mocno doświadczone dwuletnią pandemią Covid-19, w najbliższym czasie będą musiały zmierzyć się z nową rzeczywistością.

Sprawdź: Euler Hermes - światowy lider w dziedzinie ubezpieczeń należności

W związku z rosnącym kosztem pieniądza zwiększa się presja na przesunięcie finansowania na większą skalę na dostawców. Oznacza to, że coraz częściej klienci potrzebują wyższych kredytów kupieckich, bo barierą w finansowaniu działalności jest wysokie oprocentowanie kredytów bankowych – i w zasadzie dotyczyć to będzie większości branż.

Dobrym przykładem jest branża stalowa. Ceny stali są cały czas na wysokich poziomach, co jest w interesie hut, a niekoniecznie przetwórców (przemysł maszynowy, AGD, motoryzacja, budownictwo). Rentowność branży w 2021 była bardzo dobra, ale rok 2022 powinien być pod tym względem bardziej zbliżony do standardowych poziomów, ponieważ nadzwyczajne marże były możliwe dzięki silnemu wzrostowi cen stali do historycznych poziomów i dobremu popytowi. W 2022 r. spodziewany jest powrót do średnich marż z lat 2015-2020, ponieważ silny efekt FIFO nie będzie już możliwy, a nadzwyczajne marże z 2021 r. nie będą osiągalne.

W 2022 r. czeka nas wiele wyzwań

To w bieżącym, 2022 roku, następuje prawdziwe "sprawdzam" na rynku. - Kończą się programy pomocowe państwa i rosną obciążenia wprowadzone przez Polski Ład. Inflacja będzie nadal napędzać spiralę kosztowo-płacową, a rosnące stopy procentowe to ogromne obciążenie dla zadłużonych podmiotów - zauważa Sławomir Bąk, Członek Zarządu Euler Hermes ds. oceny ryzyka. I dodaje: - Tutaj znowu najbardziej zagrożone będą firmy sektora MŚP, które mają znacznie mniejsze możliwości absorpcji rosnących kosztów niż podmioty duże czy korporacje.

Ze względu na jeszcze nie najwyższe obciążenie długiem, jest w Polsce, jak i w kilku pozostałych krajach Europy Środkowo-Wschodniej, miejsce na dodatkowe pakiety stymulacyjne, gdyby okazały się niezbędne. Nie wydaje się jednak, aby inflacja była czynnikiem uruchamiającym taką pomoc dla firm.

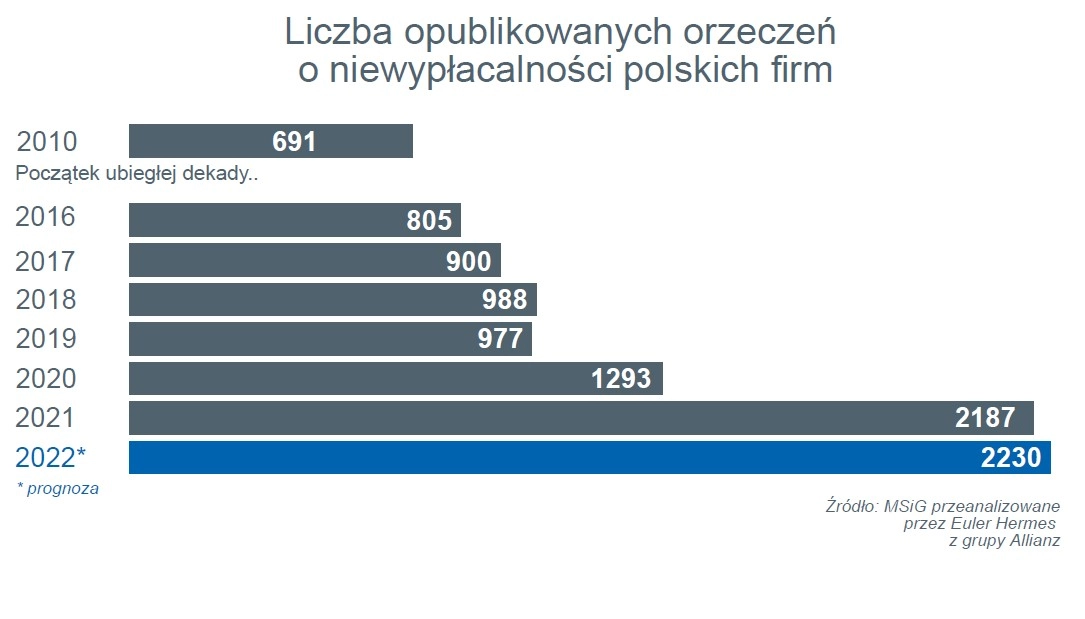

Mamy rekordową inflację i coraz wyższe stopy procentowe. Rośnie liczba niewypłacalnych firm

Z drugiej strony eksport i zamówienia z zagranicy odbiły po ok. czterech miesiącach załamania, a konsumpcja w grudniu przekroczyła oczekiwania ekonomistów (mimo inflacji). Dość dużą składową PKB stanowią też zapasy składników produkcji budowanych przez firmy, co może dobrze wróżyć na nadchodzące kwartały. Ale czy to będzie wystarczająca przeciwwagą wobec:

Z drugiej strony eksport i zamówienia z zagranicy odbiły po ok. czterech miesiącach załamania, a konsumpcja w grudniu przekroczyła oczekiwania ekonomistów (mimo inflacji). Dość dużą składową PKB stanowią też zapasy składników produkcji budowanych przez firmy, co może dobrze wróżyć na nadchodzące kwartały. Ale czy to będzie wystarczająca przeciwwagą wobec:

- Inflacji najwyższej od 21 lat, co oznacza, że znaczna część przedsiębiorców młodego pokolenia nigdy w życiu nie miała z taką sytuacją do czynienia i może nie mieć pojęcia, jak postępować

- Stóp procentowych najwyższych od 7 lat, z perspektywą dalszego wzrostu do poziomu najwyższego od 10 lat

- Wzrostu cen energii elektrycznej o kilkadziesiąt procent, a gazu o kilkaset procent

- Trudno dzisiaj dokładnie prognozować skalę wzrostu niewypłacalności w 2022, jednak trend pozostanie wzrostow - mówi Sławomir Bąk z Euler Hermes. - Firmy, które mają niskie marże, a duży udział kosztów energii w całkowitym koszcie funkcjonowania mogą nie przetrwać zmian. Piekarnie, cukiernie, restauracje, ale także sklepy, szczególnie mniejsze i w gorszych lokalizacjach, gdzie dotąd zarobek wystarczał na egzystencję właściciela i jego rodziny, ale niekoniecznie na istotne inwestycje w dywersyfikację źródeł przychodów.

Ekspert zauważa też, że jeśli z miesiąca na miesiąc skokowo wzrosły rachunki za ogrzewanie sklepu, za jego oświetlenie, za prąd zasilający lodówki, zamrażarki, witryny, to tacy przedsiębiorcy nie są w stanie przełożyć w pełni tego wzrostu cen na cenę produktów z powodu konkurencji czołowych sieci handlowych, gdzie wzrost kosztów energii rozkłada się na dużo większy obrót, a siła przetargowa w relacjach z dostawcami jest nieporównanie większa. - Ponownie więc podkreślam: zyskają najwięksi, stracą najmniejsi - mówi.

Widmo bankructw rodzi ryzyko braku zapłaty za faktury. Jak się przed tym zabezpieczyć?

W gospodarce post-covidowej wielu właścicieli firm i menadżerów chce jak najszybciej odrobić straty. Jednocześnie warto się zabezpieczyć i zacząć ubezpieczać faktury.

Ubezpieczenie należności to nic innego jak zabezpieczenie faktur wystawionych naszym odbiorcom i klientom. Oczywiście mowa tutaj o fakturach, których zapłata ma nastąpić w terminie późniejszym. Branża rolna, w tym agrochemia, zna przypadki takiego odroczenia płatności nawet o 180 dni. To oznacza, że jako sprzedający akceptujmy bardzo długi termin oczekiwania na zapłatę, w trakcie którego wiele może się wydarzyć, m.in. nasz odbiorca może popaść w problemy finansowe i nie mieć pieniędzy by nam zapłacić, a w najgorszym przypadku - ogłosić upadłość lub rozpocząć postępowanie naprawcze. We wszystkich tych okolicznościach, czyli upadłości, postępowaniu restrukturyzacyjnym, czy po prostu w przypadku przedłużającego się braku zapłaty ze strony odbiorcy, na naszą korzyść zadziała polisa zabezpieczająca należności z odroczonym terminem płatności.

Sprawdź: Euler Hermes - światowy lider w dziedzinie ubezpieczeń należności

Dyrektorom finansowym i księgowym coraz częściej jest zadawane pytanie: po co ubezpieczać faktury skoro na ogół znamy swoich odbiorców? A nawet jeżeli nie znamy, to przecież najwyższe saldo niezapłaconych należności mamy tylko przez kilka miesięcy w roku?

Najskuteczniejszym i najbardziej bezpiecznym rozwiązaniem jest posiadanie polisy ubezpieczeniowej, która przenosi odpowiedzialność za regulowanie faktur na zakład ubezpieczeń. To najlepsza rada dla firm, które nie mają własnych, wyspecjalizowanych struktur – analityków i działów zarządzania ryzykiem finansowym. A także dla tych organizacji, które nie mogą pozwolić sobie na notoryczne oczekiwanie na pieniądze, same będąc przez to zagrożone niewypłacalnością, a i być może w konsekwencji braku regulowania faktur – upadłością.

Ile to kosztuje? W praktyce składka za ubezpieczenie swojej sprzedaży zależy od czynników takich jak liczba odbiorców, długość udzielanych im terminów płatności, wielkość salda należności, opcje dodatkowe (np. możliwość ubezpieczenia wstecz transakcji rozpoczętych przed okresem ubezpieczenia) itd. Zapewne w pierwszej chwili brzmi to jak skomplikowana operacja rachunkowa, ale tak naprawdę jest to prosta i czytelna tabelka z opcjami do wyboru. Efekt z kolei – w postaci przeciętnej ceny polisy - może miło zaskoczyć.

Zabezpieczenie środków finansowych – całego obrotu swojej firmy - kosztuje średnio ułamek procenta tej kwoty. W ofercie Euler Hermes dla przeciętnej firmy MŚP o obrotach do kilku milionów złotych jest to dzienny koszt odpowiadający cenie obiadu, a miesięcznie – cenie wywozu nieczystości czy mediów w pomieszczeniach biurowych, mniej np. niż koszt leasingu samochodu. Cennikowo najtańsza opcja to koszt 830 zł miesięcznie dla rocznej polisy, warto jednak wystąpić do towarzystwa ubezpieczeniowego o ofertę konkretnie dla naszej firmy.

Jeśli zaś nasza firma nie generuje strat, ubezpieczenie należności może wydać się niepotrzebne. Tymczasem warto zdawać sobie sprawę, że ubezpieczenie transakcji handlowych to nie tylko ochrona, ale i wsparcie dla sprzedaży: dostawy do nowych odbiorców od razu w kredycie kupieckim, na wyższe kwoty niż dotychczas, czy na dłuższe terminy płatności, a przy tym bez zwiększonego ryzyka. Warto skorzystać na mającym już miejsce odbiciu gospodarczym, zwiększając sprzedaż w bezpieczny sposób, bez ryzyka pokryzysowych zawirowań.

Firmy, podobnie jak sportowcy, tracą siły na samym końcu, często tuż przed metą. Nawet te najbardziej doświadczone – średni okres działalności firm, których ogłoszono niewypłacalnymi w czerwcu to ok. 20 lat! Zarządzający nimi nie byli więc w zdecydowanej większości ani debiutantami, ani sezonowymi oszustami, a wręcz odwrotnie - działając tyle lat musieli cieszyć się renomą i zaufaniem dostawców.